収入合算(連帯債務・連帯保証)とペアローンの違いは?住宅ローン控除・団信保険・贈与税の注意点【徹底解説】

関連記事:関西の新築一戸建てを仲介手数料最大無料で購入はこちら

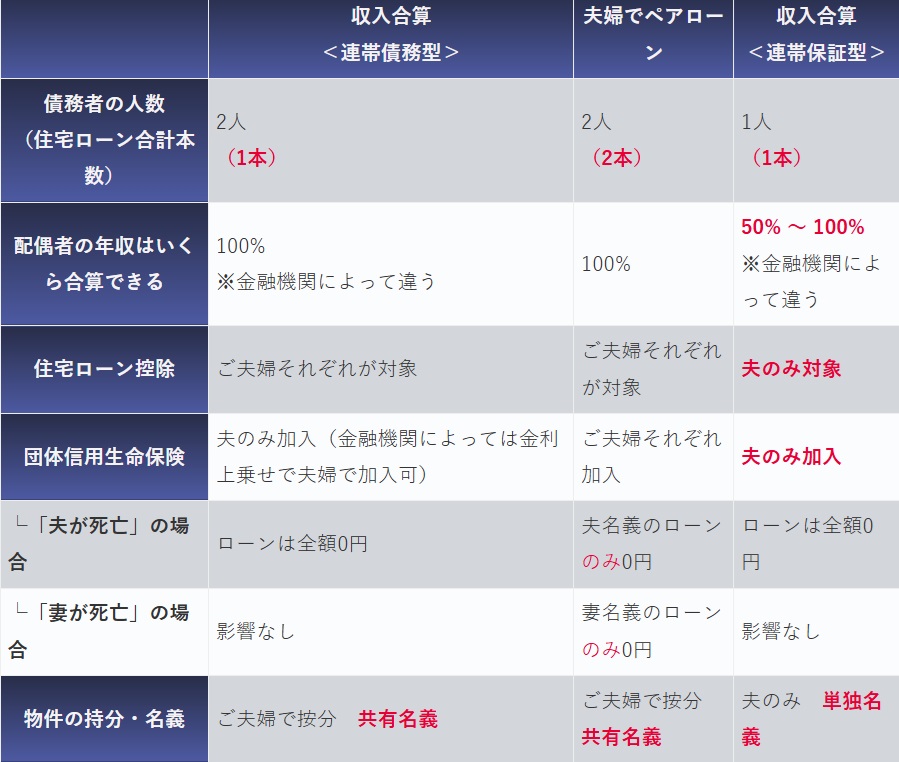

ご主人様だけの収入で希望の借り入れができない時、利用するのが収入合算・ペアローンです。夫婦で借りる住宅ローンには大きく3つの方法があります。

① 収入合算と呼ばれる連帯保証型

② 収入合算と呼ばれる連帯債務型

③ ペアローン

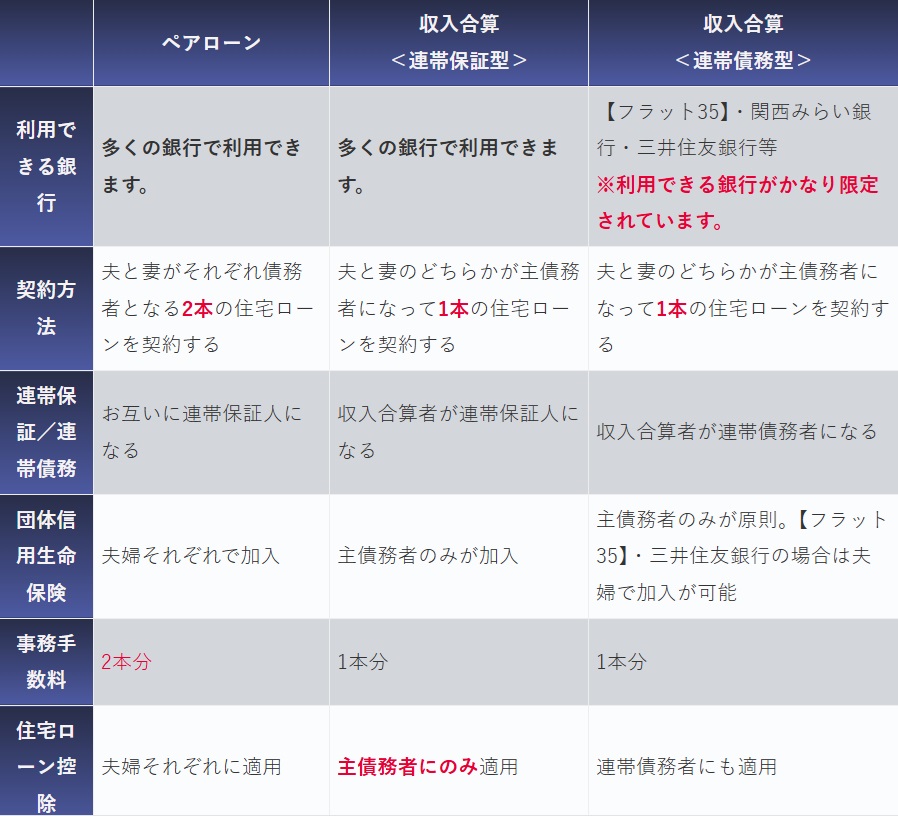

銀行で住宅ローンを利用する場合、連帯債務が可能なところが少ないため連帯保証にするかペアローンにするかの2択になることが多いです。金融機関を選ぶときに、どのタイプが利用できるかを知っておく必要があります。最近は、マンション価格の高騰からペアローンでの選択が多くなっています。連帯保証と連帯債務そしてペアローンの違いを理解して、持ち分による贈与税・住宅ローン控除・団体信用生命保険(団信)の観点から住宅ローンの収入合算の注意点をおさえておかなければいけません。また、不動産営業マンのいいなりになってはベストな選択肢を導き出すことはできません。この記事を読めば短期間で、収入合算の3パターンのポイントや持ち分をどうすべきかがわかります。

関連記事:新築一戸建ての仲介手数料は値引き・無料にできるの?値引き交渉の仕方と営業マンの心理

夫婦で借りる住宅ローンは収入合算(連帯債務・連帯保証)と「ペアローン」の3つ

夫婦で住宅ローンを組む時、大きく収入合算(「連帯債務」・「連帯保証」)と「ペアローン」の3つのパターンがある

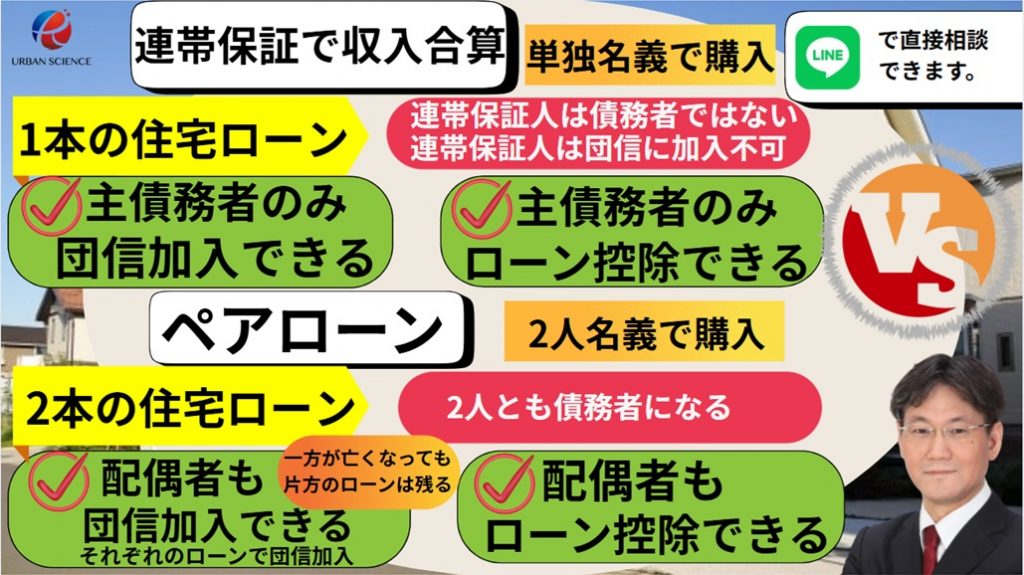

1.銀行での収入合算は通常、連帯保証 1本のローンで、債務者は1人です。 単独名義

※債務者は、あくまで主債務者1人なので、合算者はアルバイトでも可能な銀行があります。多くの銀行で利用できます。団信加入は、主債務者だけしか加入できない!ローン控除は1人分だけとなります。

2.フラット・銀行での合算は通常、連帯債務 1本のローンで、債務者は2人です。 共有名義

※2人とも債務者になるので、2人とも正社員で働いているパターンでの選択肢です。フラットは正社員でなくても大丈夫です。ローン控除は2人分可能です。団信は、基本は1人しか加入できませんが、金融機関によっては、金利上乗せで2人可能です。しかし、連帯債務型が利用できない銀行が多いです。

3.銀行でペアローンでの合算はお互いを連帯保証 2本のローンで債務者は2人です。 共有名義

※2人とも債務者になるので、2人とも正社員で働いているパターンでの選択肢です。 団信は、それぞれ加入できる!ローン控除も2人分可能です。共働きでずっとバリバリ働き続けるイメージの方の選択肢です。

最近では、労働力人口の減少や働き方改革、時代の価値観の変革の中、 夫婦共働きによる収入をベースに、購入できる価格を検討するケースが増えています。

少しややこしいかもしれませんが、自分を守るためにきっちり理解しましょう!また銀行で収入合算する場合、返済比率に問題がなければ自動的に連帯保証で事前審査され、契約書は、ご主人様単独名義で作成されます。銀行で収入合算する場合、ペアローンという収入合算の仕方もあり、契約書に奥様の名義を入れて、持ち分を持つことも可能です。連帯保証でも担保提供者という形で持ち分を入れることも可能です。

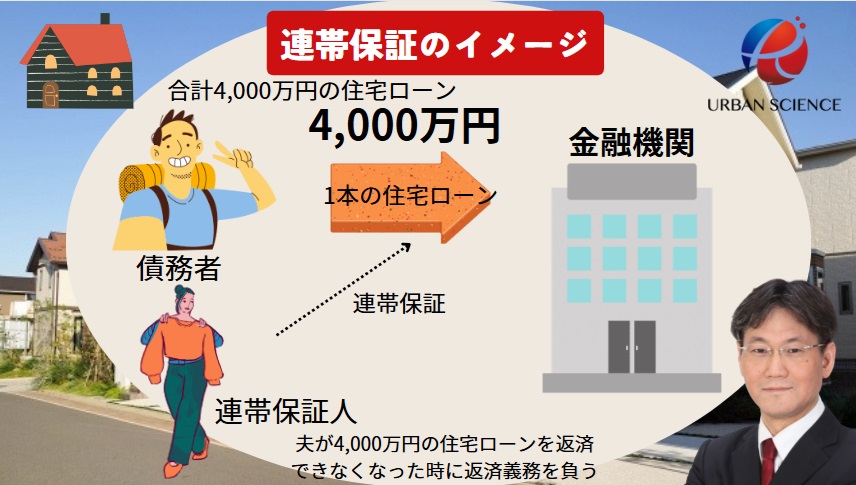

連帯保証という形で収入を合算して借り入れをする場合、借り入れそのものは1本の住宅ローンです。夫と妻のどちらの名義をメインで借りるかは、それぞれの年収や働き方を考えて決めるといいと思います。場合によっては、奥様を主たる債務者として、ご主人様を連帯保証として合算した方が有利な場合があります。ここでは、債務者の夫が、妻の収入を合算して借り入れをするケースで説明していきます。

銀行で収入合算と言えば、多くの方が利用しているのは連帯保証もしくはペアローンなります。

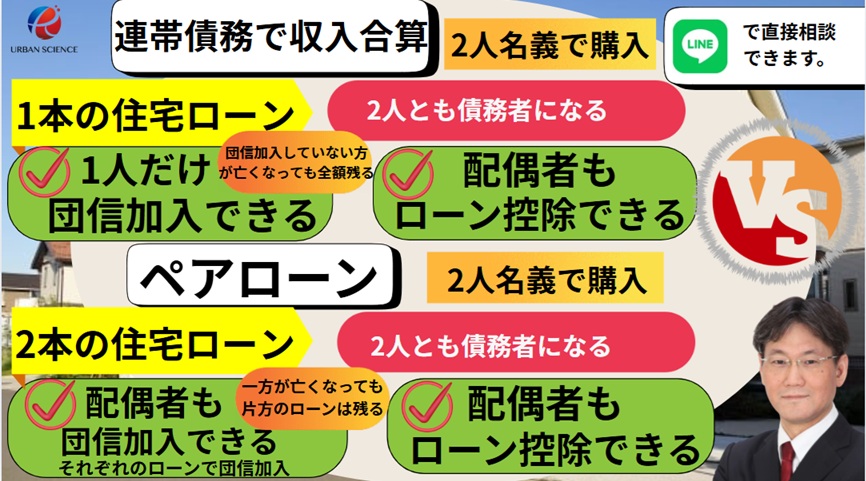

連帯保証か連帯債務かペアローンの選択のポイントは、ローン控除が2人ともできるのかと団体生命保険に2人とも加入できるかどうかです。

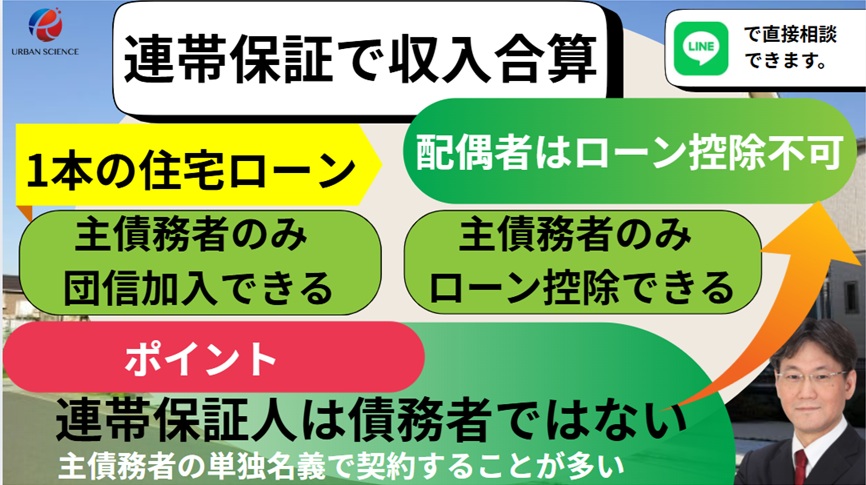

連帯保証人は、債務者ではありません。

連帯保証の場合、全額債務者がローンを組んだ場合、連帯保証人は、原則持ち分を入れることができません。そして債務者ではないので、ローン控除を受けることができません。また、連帯保証人は、団体生命保険に加入することができません。この2点だけは、購入前に確実に理解しておきましょう!また、最近では、マンション価格の高騰から、ペアローンの選択肢も多くなっています。

奥様の方が属性がいい場合は、奥様を主たる債務者として、収入合算の話を進めた方がいいケースもあります。

上記の3つのパターンを詳しく解説していきます。収入合算する場合、3パターンのいずれかに必ずあてはまります。この3パターンを理解できれば、どの収入合算の方法が自分たちにとってベストなのか判断できるようになります。

3種の住宅ローンの違いを簡単にまとめると、下記のようになります。

| ペアローン | 夫婦それぞれに異なるローンを組み、1つの物件に2本の債務 ローン控除は2人 共有名義 |

|---|---|

| 連帯債務 | 夫婦が1本の債務に対して全額の債務を負う(フラット35・銀行の一部)ローン控除は2人 共有名義 |

| 連帯保証 | どちらかがローンを組み、主たる債務者となり、もう一方がその保証人となる ローン控除は1人 単独名義 |

それぞれの違いを具体的に連帯債務・連帯保証・ペアローンの順番で解説していきます。審査に通りやすいかどうかの視点においては、同じ銀行でも連帯保証と連帯債務・ペアローンの審査仕方は若干違うため、より審査が通る確率を上げるという点ではペアローンの方が確率が上がる傾向があります。

また、奥様も名義・持ち分を入れたいという場合、 連帯債務・ペアローンを選択することが一般的です。

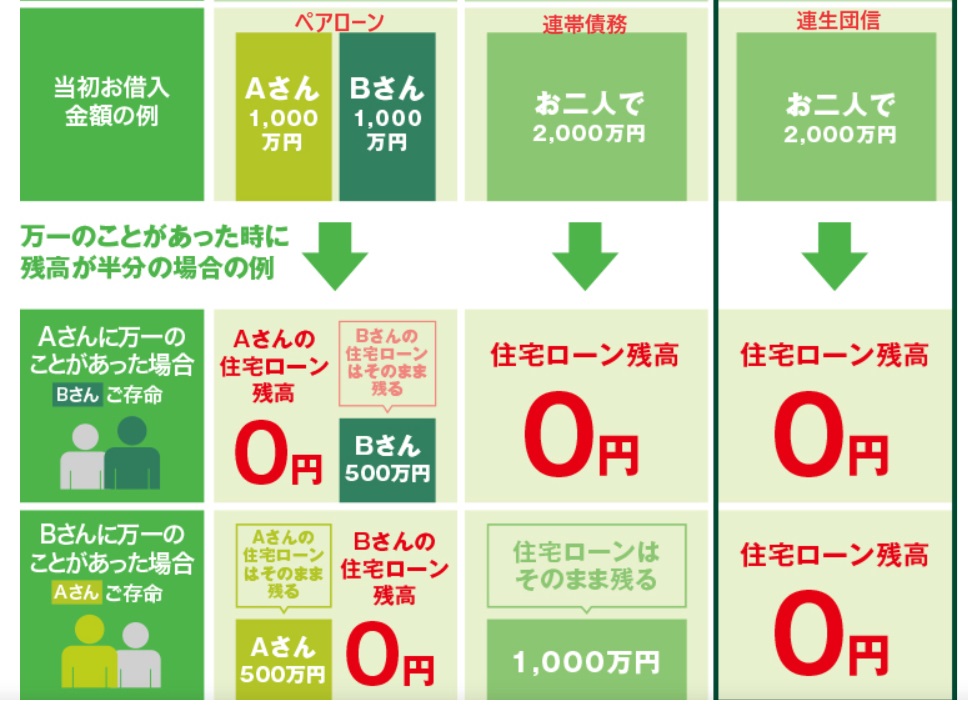

まず、よく利用されるペアローンと連帯保証型の収入合算の違いを簡単にを先に説明しておきますと、ペアローンは住宅ローン控除が2人分受けられることが大きなメリットです。連帯保証型は、ローン控除は主債務者の1人だけしか受けることができません。夫婦のどちらかが死亡または高度障害状態になった場合、連帯保証の収入合算の場合は主債務者が亡くなると団体信用生命保険でローンの残りの残債がすべてなくなりますが、収入合算者が亡くなっても支払いそのまま残ります。一方、ペアローンの場合は亡くなった人の分の残債しかなくならず、片方の支払いはそのまま残り払い続けることになります。

そして、ペアローンは夫婦それぞれが債務者となってローンを組むので、ローン契約が2本必要になります。そのため、ローン2本分の抵当権設定の登記費用と事務取扱手数料(都銀・地銀の場合のみ)等、諸費用が増えることに注意が必要です。

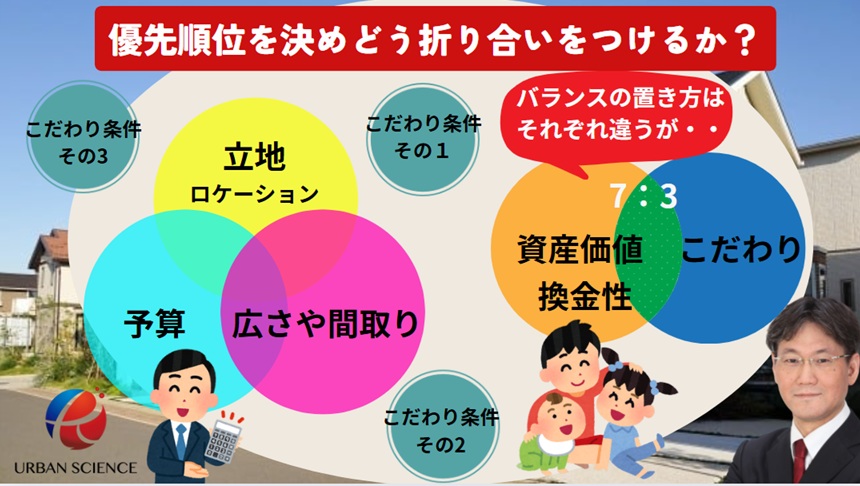

収入合算の絶対条件は、将来、離婚しない絶対的な自信があることです。仮に少しでも不安があれば単独でローンが組める金額の物件を探すのが無難です。リスクヘッジとして、資産価値が目減りしにくい物件を選ぶことが、絶対的に大切です。ハウスメーカーで建てるより立地のいい建売住宅、中途半端な立地のマンションより、少し専有面積が狭くても立地のいいマンションを選ぶことが大切です。

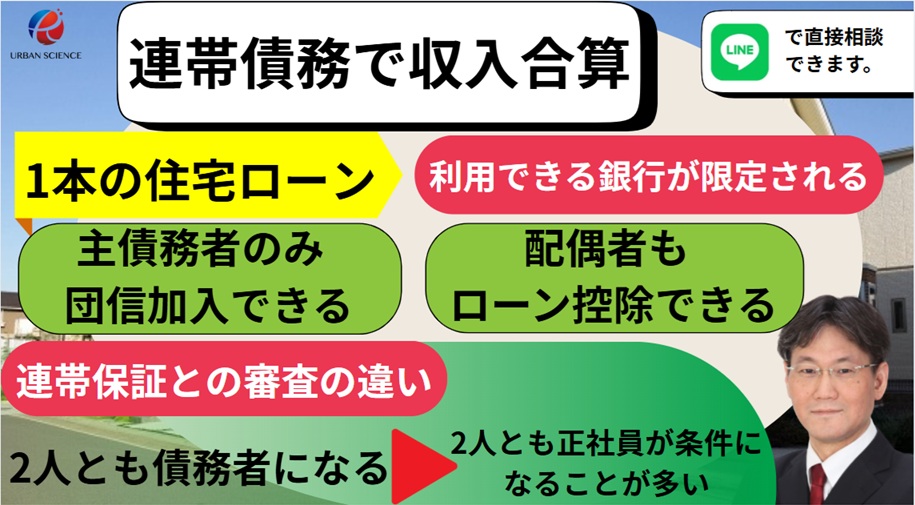

住宅ローンの収入合算で「連帯債務」とは?

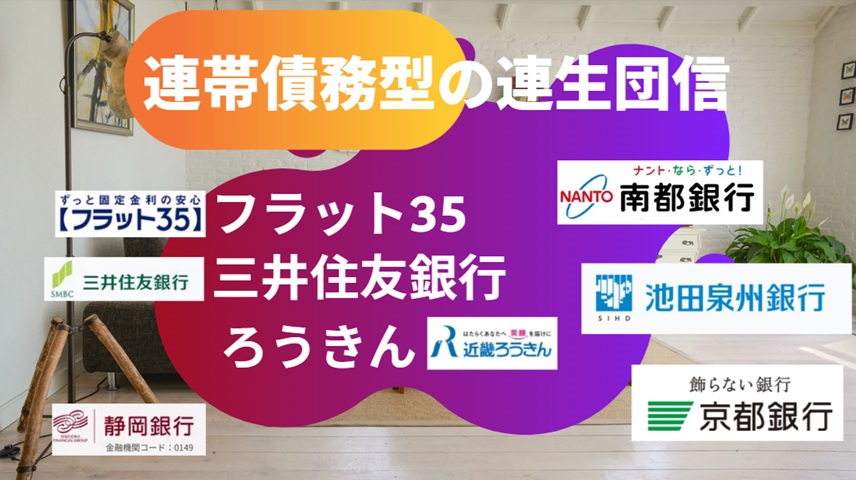

連帯債務型の収入合算は、取り扱いができる銀行が限られていますので、もし連帯債務型の収入合算の利用を希望している場合、金融機関の絞り込みの段階で確認しておく必要があります。

フラット35は、1本のローンで連帯債務になる!少数ですが連帯債務型で利用できる銀行もあります。

債務者は2人となります。つまり債務者は2人ですが1本のローンです。

どちらも債務者なので、2人とも住宅ローン控除のメリットがあります。銀行では、連帯債務が可能な金融機関が少なく、連帯保証かペアローンを選択することが多いです。団体信用生命保険は、片方だけつまり主債務者だけの加入になるのが原則です。片方は告知が不要です。

連帯債務の収入合算で代表的なのがフラット35です。連帯保証型やペアローンは利用できません。 一部の民間の住宅ローンでも連帯債務の取り扱いはありますが、利用できる銀行は限られています。 連帯債務という形は、ペアローンと違い、債権が2本ではなく1本です 。 フラット35で収入合算した場合、連帯債務が可能です。1つの債務に対して、夫も妻もそれぞれが全額の債務を負うのが連帯債務です。たとえば、夫が主たる債務者で3,000万円の借り入れをしたのなら、連帯債務者の妻も3,000万円の返済義務を負い、共に返済することになります。フラット35では、連帯保証型の収入合算が不可となります。またフラット35では2024年10月からペアローンの取り扱いもできるようになりました。

連帯債務型の収入合算では妻も夫と同じ責任を負っているため、金融機関からは夫に対するのと同様に返済を求められます。簡単に言うと、主たる債務者(夫) と 連帯債務者(妻) の場合、 金融機関は、そのどちらにも返済を請求することができることになります。夫婦共働きの場合には、住宅ローン控除を最大限適用するために、例えば(夫)60%、(妻)40%などの 持分割合を決めて 所有権登記することも多いようです。連帯保証と違い、連帯債務の場合は、連帯債務者も持ち分を入れることが一般的です。

銀行では、連帯債務ができないところが意外と多いです。連帯保証かペアローンの選択肢になることが多いです。

関西エリアで連帯債務で収入合算できる都銀・地銀では三井住友銀行・関西みらい銀行が利用可能です。三井住友銀行・ 関西みらい銀行 は、債権1本の連帯債務での収入合算ができるレアな銀行です。

三井住友銀行では、金利0.18%上乗せすれば、2人共団信に加入できます。いづれか一方が、亡くなった場合、ローンの残債がゼロになる商品です。団信加入はいづれか一方だけしか加入できないのが一般的です。

大阪エリアでは、池田泉州銀行が、2024年1月より連帯債務での収入合算が可能になりました。

また、JAの住宅ローンも連帯債務の収入合算可能ですが、連帯保証での収入合算が不可となります。そのため、合算者は正社員が条件となります。ろうきんは、連帯保証と連帯債務の両方の収入合算が可能です。連帯債務は正社員が求められるのは一般的ですが、連帯保証での収入合算でも正社員であることが求められます。

また、連帯債務は一応商品としてはあるが、金利面からほぼ利用されていない銀行もあります。

奥様も住宅ローン控除を利用したい場合、銀行で利用しようとするとペアローンを利用するのが一般的です。連帯債務を利用すれば1本の債権なので、手数料が1本分になることがメリットとなります。デメリットとすると、相続等で得た資金を繰り上げ返済するとき、持ち分割合に応じて、均等に減らすことしかできません。債権が2本あるペアローンであれば、どちらか一方に資金を入れることができるメリットがあります。

関連記事:関西みらい銀行(近畿大阪銀行+関西アーバン) 住宅ローンの審査基準【徹底解説】合併して厳しくなった?

フラット等の収入合算で、連帯債務の場合、奥様のローン控除は利用できる!

連帯債務型の場合、2人共持ち分に応じて、ローン控除は利用できる!

フラットを利用する場合で、奥様と収入合算した場合、連帯債務という形になります。この場合、共有名義にして、持ち分割合を決めて大丈夫です。

フラットの合算は連帯債務なので、1本のローンですが、2人が横並びになっているイメージです。2馬力つまり、奥様もバリバリ働き続ける前提で未来をみている場合、 連帯債務を利用できる銀行が少ないため 連帯債務もしくはペアローンの選択になる可能性があります。

フラットの親子リレーローンも連帯債務で、ポイントは主たる債務者が親で、連帯債務者が息子さんになります。連帯債務なので横並びですが、親子リレーローンを利用するパターンとしては、収入合算者がどうしても見つからない時に、考える組み方です。親の住民票を、移す必要もありませんので、協力いただきやすい条件です。

ペアローンでは、それぞれが債務者となるので2人それぞれが団体信用生命保険に加入することができます。団信は、契約者が死亡または高度障害を負った場合に、住宅ローンの残債がゼロになる保険です。一方、連帯保証型の収入合算では、収入合算者は団信に加入することができません。そのため、収入合算者が亡くなった場合でもローン残債に影響はありません。連帯債務型も連帯保証型と原則同じです。

しかし、金利上乗せにより2人とも団信に加入できる商品を用意している金融機関があります。2人とも加入できる商品のことを連生団体信用生命保険付住宅ローンといいます。しかし、そもそも連帯債務型の収入合算を利用できる金融機関はかなり限定されている点と金利が上乗せされる点が注意点です。 連帯債務型の連生団信の代表的な金融機関は三井住友銀行、フラット35等です。

住宅ローンの収入合算で「連帯保証」とは?

多くの銀行では連帯保証型の収入合算が利用できます。

1本の住宅ローンなので、あくまで債務者は、ご主人様1人だけ。

債務者が1人なので、ローン控除の権利は、債務者であるご主人様(奥様)だけになります。不動産の名義も単独名義のケースが多いです。連帯債務型の収入合算は利用できる銀行は少なく、配偶者も団信に加入・ローン控除を希望する場合は、ペアローンを利用することが多いです。

頭金を連帯保証人がだしたとなれば、その分名義を入れることも可能ですが、入れすぎると贈与になるので注意が必要です。

連帯保証型の収入合算は、多くの金融機関で利用することができます。夫が債務者で妻が連帯保証人だとすると、妻は夫が返済しなかった場合に、夫に返済能力があるか否かにかかわらず、夫に代わり返済する責任を負います。ただし、金融機関に対しては、夫のみが債務者です。連帯債務が夫婦2人の住宅ローンであるのに対して、連帯保証はあくまでも夫1人の住宅ローンです。債務者が履行不能となった場合に、保証義務が生じることになります。この場合は奥様は「住宅ローン控除」の対象とはなりません。

また、連帯保証型の収入合算の場合、配偶者の年収の半分までしか足すことができない銀行が多いため、連帯保証型の収入合算では、希望の物件を購入するための融資金額を引っ張ることができない場合、ペアローンを利用することがよくあります。ネット銀行で人気のあるauじぶん銀行も住信SBIネット銀行も、連帯保証型の収入合算では、配偶者の年収の半分までしか合算することができません。ペアローンを利用すれば、お互いの年収のマックスまで融資を引っ張ることが可能になります。但し、銀行が貸せる金額=借りていい金額ではないと思いますので、ライフプランをきっちり考え慎重に商談を進めることが大切です。

連帯保証で収入合算する場合、奥様は「住宅ローン控除」の対象にはならない!連帯保証人は、団体生命保険に加入できません!そのため収入合算者は、団体生命保険の告知をしなくて済みます。

連帯保証はあくまでサポート役というイメージです。そのため、地方銀行は、アルバイトの収入でも収入合算できるところがあります。

担保提供者という形で、持ち分を入れ、共有名義にできなくはないですが、贈与にならないように注意が必要という点と、主債務者のローン控除が不利にならないように注意が必要です。自己資金を入れる場合もあれば、暦年贈与を利用して、少しだけ持ち分を入れる方が、稀にいらっしゃいます。

関連記事:連帯保証で住宅ローン控除は使えるの?連帯保証は絶対必要?

連帯保証はあくまで、住宅ローンは1本の住宅ローンであることがポイントです。ここは連帯債務と同じです。

都銀や地銀で合算する=連帯保証が多く、1本の住宅ローン、債務者は1人と覚えておきましょう!連帯債務が使える銀行は少ないです。借り入れが届かなければ、ペアローンも選択肢になってきます。

銀行に収入合算で審査を出す時、特別にお客様の方からペアローンの要望がなければ、かつ、返済比率的に問題がなければ自動的に連帯保証での審査を進められるので、希望を伝えておく必要があります。

連帯保証での収入合算の場合、銀行によっては、奥様の年収を2分の1までしか収入合算できないケースがあります。そういった銀行の場合、ペアローンにすれば、100%奥様の年収を合算することができます。ただし、奥様も、正社員であることがポイントです。

民間の金融機関(銀行)では、多くが連帯保証だけの取り扱いになっています。連帯債務ができる銀行は少ない印象があります。連帯保証とペアローンは、多くの銀行で利用できます。

銀行で合算して諸費用もローンを借りて本体価格も全額銀行から借り入れした場合、奥様の持ち分を入れることができません。保証会社がいやがります。あくまで、債務者はご主人様という立場です。厳密に言うと暦年贈与という形で入れれないことはないですが、利用するケースは稀です。銀行で合算して奥様も名義を入れたい場合、ペアローンもしくは諸費用は自己資金で奥様が出資したという形で住宅ローンを組むことになります。

銀行で合算する場合、返済比率に問題がなければ奥様が連帯保証という形で合算することが多いです。その場合、あくまで主たる債務者はご主人様なので、奥様の名義を絶対入れないといけないということはありません。ご主人様の単独名義ということが一般的です。逆に、諸費用ローンまで組んでいる場合、奥様の名義を入れるとおかしくなります。奥様が持ち分を入れたい場合、奥様が諸費用分だけ、自己資金として捻出したということであれば、諸費用分だけ、持ち分に入れるという形であれば問題ありません。

連帯保証で、諸費用ローンまで組んでいる場合、債務者はご主人様なので、贈与の心配がでてきますが、暦年贈与を利用してその分だけ持ち分を入れれないことはないです。

連帯保証で収入合算した場合の住宅ローン控除の取り扱いの詳細は下記をご参照下さい。

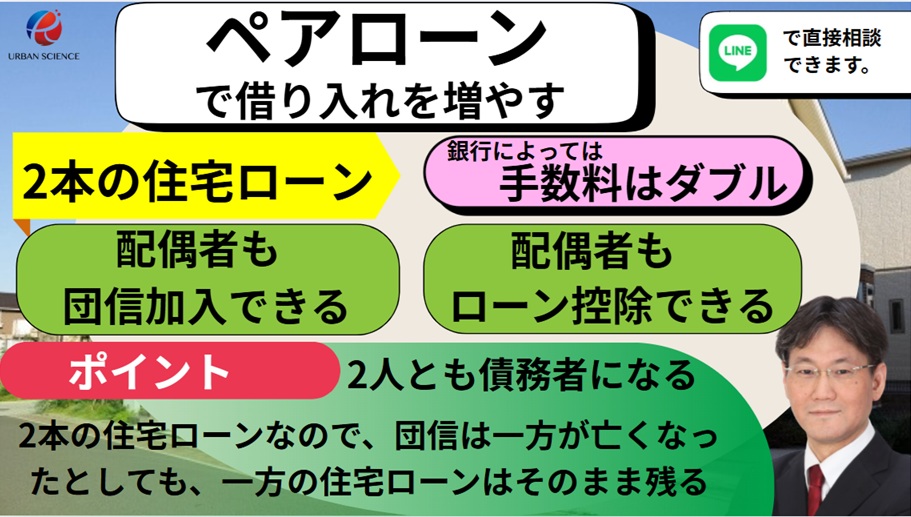

住宅ローンで夫婦で別々の「ペアローン」とは

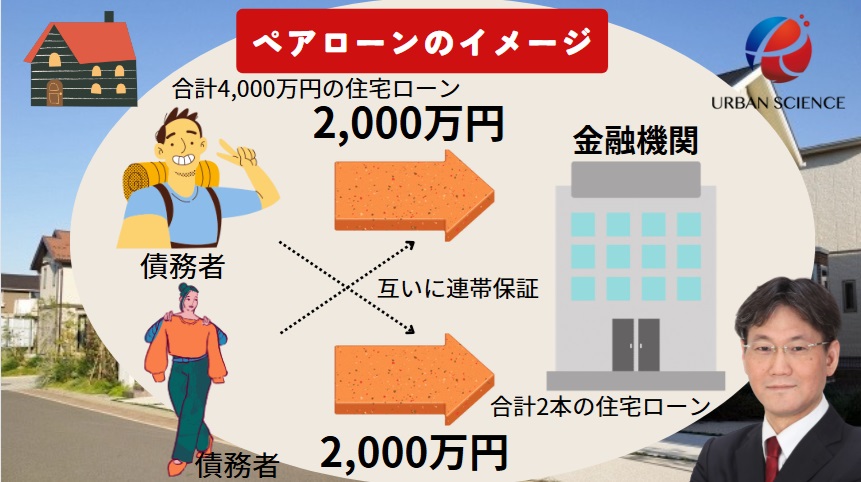

ペアローンは、2本立てでそれぞれが債務者になって組むローンのことで、銀行で利用する場合に可能です。(お互いを、連帯保証する形になります。)連帯債務ができる金融機関が少なく配偶者も団信加入・ローン控除の利用を希望する場合、ペアローンを選択することが多いです。

ただし、配偶者も正社員であることが、ペアローン利用の条件となります。

ペアローンは、それぞれが債務者になってお互いを、連帯保証する形になります。

「ペアローン」は、夫婦それぞれが別の住宅ローンを組むものです。最近では、物件価格の高騰からこのペアローンを利用する方が非常に多くなっています。連帯債務との大きな違いは、1本の住宅ローンなのか2本の住宅ローンなのかという点です。

つまり、夫も妻もそれぞれ本人が債務者です。例えば、3000万円のローンを組む場合1500万円分がご主人様、1500万円分が奥様という形で、2本立てでローンを組むタイプのローンです。

ペアローンのポイントは、収入合算者も正社員であることを求められます。契約社員・派遣社員・アルバイトの場合は、連帯保証での収入合算となります。表向きは、契約社員でもと記載がありますが、かなりハードルが高いです。

ペアローンで2本だての住宅ローンの場合、都銀・地銀で利用する場合、銀行に支払う事務手数料も、2倍になります。しかし、ネット銀行の場合、融資金額×2.2%のみで、都銀や地銀のように事務取扱手数料・電子契約手数料が発生しないので、銀行にかかる費用は変わりません。

しかし、抵当権設定の本数が2本になるので、司法書士に支払う費用が数万円増えることになります。

「ペアローン」の場合、妻は夫の借り入れに対し、また夫は妻の借り入れに対して、お互いが連帯保証人になることが求められ、本人が返済できない場合には返済の責任を負います。

どちらか一方の名義1本で借り入れする「連帯債務」や「連帯保証」の場合と違い、住宅ローンは2本になります。そのため、通常住宅ローンの事務手数料や契約の印紙代はそれぞれにかかります。

銀行で合算する場合、連帯保証で審査するより、ペアローンで審査する方が、審査の承認が得やすくなるケースがあります。

銀行で、収入合算するとき、連帯保証の収入合算の場合、収入合算者である配偶者の収入の半分までしか合算できない銀行も多くその場合、ペアローンを利用した方が、より融資をひっぱることができます。

そして、団体生命保険は、それぞれが、それぞれのローンで団体生命保険に加入することになります。 夫婦2人とも、団信に加入できますが、2本の住宅ローンなので、一方が亡くなったとしても、一方の住宅ローンはそのまま残ることになります。 しかし、2024年からPayPay銀行を皮切りに、ペアローンでも金利上乗せで連生団信が利用できる銀行がでてきました。ただし、ペアローン型の連生団信は利用できる銀行がかなり少ないですので、希望する方は、事前審査の段階で銀行を絞り込み利用できる銀行で進めていく必要があります。

ペアローンの場合には、夫婦それぞれが契約を結び、2本の住宅ローンを組むので、それぞれの年収を基準に融資額が決定されます。

連帯債務の場合には、夫婦それぞれが契約を結ぶのではなく、2人を1人の契約者とみなして1本の住宅ローンの契約を結ぶ、合算した年収を基準に融資額が決定されます。

住宅ローン控除の最大化を考えて、連帯債務の合算がいいのかペアローンの方がいいのか考えることは多いと思いますが、ほとんどの方は、銀行では、連帯保証でするパターンが多いです。返済比率が収まらない方は、ペアローンを利用するケースが多いです。

奥様がバリバリ働いている場合は、ペアローンの方が、ローン控除のことや団体生命保険のことを考えるとメリットがあるかもしれないので、一度、考えてみましょう。

しかし、ペアローンでお互いのマックスまで融資を引っ張る場合、リスクが潜んでいます。どちらか一方の返済能力が一時的でも落ちた場合、その間片方だけの収入で持ちこたえることができるのかは考える必要があります。育休・産休で、一時的に収入が落ちることがあるだけでなく、転職やその他のリスクにも備える必要があります。

銀行で、ご主人様、奥様それぞれ1本づつローンを組んで、2本立てでローンを組むことをペアローンといいます。この場合、お互いを、連帯保証にする形になります。奥様も住宅ローン控除が利用できる等のメリットが生まれます。

2本立てで2人とも債権者なので、奥様が団体信用生命保険に入れます!

マンション価格の高騰で、ペアローンを組む方が増えています。ローン控除のメリットを意識している方が多いです。ただし、片方の団信加入が難しいが、ローン控除の恩恵を受けたいという方は、ペアローンではなく連帯債務型の収入合算のできる銀行を探してローンを組む方法があります。

ペアローンの注意点として、仮に主人名義で車のローンがあったりすると返済比率は、主人単体で計算されるので、主人の借入額を大幅に減らし、奥様の借り入れ(融資金額)を増やさないと返済比率が合わなくなります。そのため同じくらいの年収でも1:1ではなく1(主人):3(奥様)の割合のように奥様の方に比重が重くなる住宅ローン比率での借り入れになったり可能性があります。

車のローンは返済比率を強烈に圧迫するので、そもそも返済比率オーバーになり完済条件でないと審査が進めることができないケースが多いです。家を買って決済してから車を買うのが鉄則です。まず不動産が先で車が後にするのが購入の順番です。そろそろ乗り換えようかなと考えているタイミングで、家の購入も同時に考えている場合は、返済比率の観点から自宅の購入を優先した方がうまく資金が回っていきます。

ペアローンの場合、奥様もローン控除が利用できる!

夫婦で、団信に加入できますが、2本の住宅ローンなので、一方が亡くなったとしても、一方の住宅ローンはそのまま残ることになります。

銀行の住宅ローンでは連帯保証の収入合算よりペアローンの方が審査が通りやすい

銀行で収入合算する場合、多くの銀行では、連帯保証で収入合算するかペアローンで収入合算するかの2択になります。連帯債務型の収入合算が可能な銀行が少ないためです。

銀行の住宅ローンは、連帯保証かペアローンの選択となります。連帯債務を利用できるところが少ないです。

連帯保証にするかペアローンにするかの違いは、住宅ローン控除や団体生命保険の違いだけでなく審査がきわどいお客様にとってもっとも大きな違いは審査の通りやすさにあります。

ペアローンというと手数料が倍になるので避けたいと考える方もいらっしゃいますが、ネット銀行の場合、融資金額×2.2%と決まっているので、住宅ローンを2本に分けても手数料は同じです。ただし、都銀・地銀の場合、事務取扱手数料が必要なところが多いので、その場合、3万3千円もしくは5万5千円の手数料×2となります。

また、ペアローンの場合、抵当権設定が2本になるので、その分司法書士に支払う報酬つまり登記費用が数万円だけ高くなります。

銀行の中には、連帯保証で収入合算する場合、奥様の収入の半分までしか収入合算できなかったりすることがあります。りそな銀行や住信SBIネット銀行等も収入の半分までしか合算できません。しかし、ペアローンであれば、奥様の収入は全額合算することができ返済負担率が計算されます。ただし、ペアローンでは、奥様も正社員として働いていること等が求められます。

収入合算の住宅ローンは、大きく分けて3つの注意点がある

収入合算を考えるとき、一番気になるのが、ローン控除と団体生命保険はどうなるのかという点です。収入合算にする一番の目的は、できるだけ融資金額を引っ張りたいときに利用します。ローン控除を最大化を考えるときに一番の注意点は、贈与税への意識です。そして、万が一、どちらかが亡くなった時どうなるのか順番に説明させていただきます。

連帯保証、連帯債務、ペアローンのどのパターンで収入合算するかは大きくは、住宅ローン控除と団体信用生命保険そして審査の通りやすさ等が決め手になることが多いです。

①贈与税に注意する

②主たる債務者が亡くなってしまった場合の注意点

③主たる債務者以外(連帯保証人・連帯債務者)が亡くなった場合の注意点

【注意点その1】 収入合算で、贈与税がかかるかも!

注意すべき点は、実際の負担割合と持分割合の違い

ペアローンの場合、持ち分割合はローンの割合があるので、持ち分割合を決めやすいのですが、連帯保証での収入合算の場合で、連帯保証人の名義を入れるか入れないかで迷うことがあります。そもそも諸費用ローンまで組んでいると、そもそも債務者1本のローンなので連帯保証人の名義を入れることはできません。頭金を連帯保証人が出している場合はその分を入れてもおかしくはなくなります。

重要な点は、住宅ローンの 負担割合と 持分割合(所有権)が異なる場合、贈与税等の問題が発生する可能性もあるという点です。また、返済期間中に、どちらか一人が、収入減少などにより、返済が困難になってしまった場合、もう一人が肩代わりをして負担した場合にも贈与税等の問題が発生する可能性があります。

ポイントは出資割合(負担割合)に応じて持ち分を入れることです。

【注意点その2】 主債務者が住宅ローン返済中に亡くなってしまったら?

連帯保証の収入合算で、主たる債務者が亡くなった時は、ローンの残債がなくなるので、安心です。

さて、住宅ローンの返済中に亡くなってしまったら、どうなるのでしょうか。一般的には、住宅ローンの契約において、団体信用保険に加入できることが条件となっている場合が多いため、亡くなられた人の住宅ローン債務は精算されることとなります。つまり、ローンがチャラになるということです。ご主人様がローンを組んだ場合、ご主人様が団体生命保険に加入していることになるので、遺された奥様には住宅は残ることになります。

しかし、団体生命保険に加入できず、フラットを利用した場合、団信を補完する保険に入っていないと大変なことになります。

【注意点その3】 主債務者以外が亡くなった場合、遺された人の住宅ローンは?

ここで問題となるのが、 主たる債務者以外が遺された人の住宅ローンはどのように扱われるのかです。これは、上記①~③のパターンにより異なります。基本的には、主債務者しか団体生命保険に入ることができません。

①連帯債務者が、亡くなった場合、債務は残ります。金利上乗せで、2人とも加入できる団信もあります。

②連帯保証人が亡くなった場合、債務はそのまま残ります。

③ペアローンの場合、他の人のローンは残ります。

① 連帯債務型の場合はどうなる?

どちらか一人(主たる債務者)が団体信用保険に加入することになりますので、連帯債務者(主たる債務者以外)が亡くなった場合には、住宅ローン債務は残ることになります。最近では、金利が上がりますが、連帯債務者も入れる保険がございます。

これは、フラットで合算した連帯債務の場合です。

関連記事:夫婦連生団信とは?連帯保証の合算は、主たる債務者以外は団体生命保険の対象外!

②連帯保証型の場合はどどうなる?

保証人が亡くなっても住宅ローン債務には影響致しません。新たな連帯保証人を付けることは必要となり得ます。住宅ローンはそのまま残ってしまうことに注意が必要です。

これは、銀行で合算した連帯保証の場合です。

関連記事:連帯保証で住宅ローン控除は使えるの?プロパーローンって何?

③ペアローン型の場合はどうなる?

夫婦別々に住宅ローンを利用しますので、とちらか一人が亡くなった場合には、他の人の住宅ローン債務は残ることになります。それぞれがそれぞれのローンで団体生命保険に加入している状態がペアローンです。片方が残ってしまう対策として、連生団体信用生命保険というものもあります。どちらかが亡くなれば、すべてのローンがゼロになるという商品です。取り扱っている金融機関は限定されています。

これは、銀行で合算した連帯債務(ペアローン)の場合のことです。どちらか他の人のローンが残らないようにする保険がありその連生団体生命保険で代表的なのが、都銀・地銀では三井住友銀行です。た

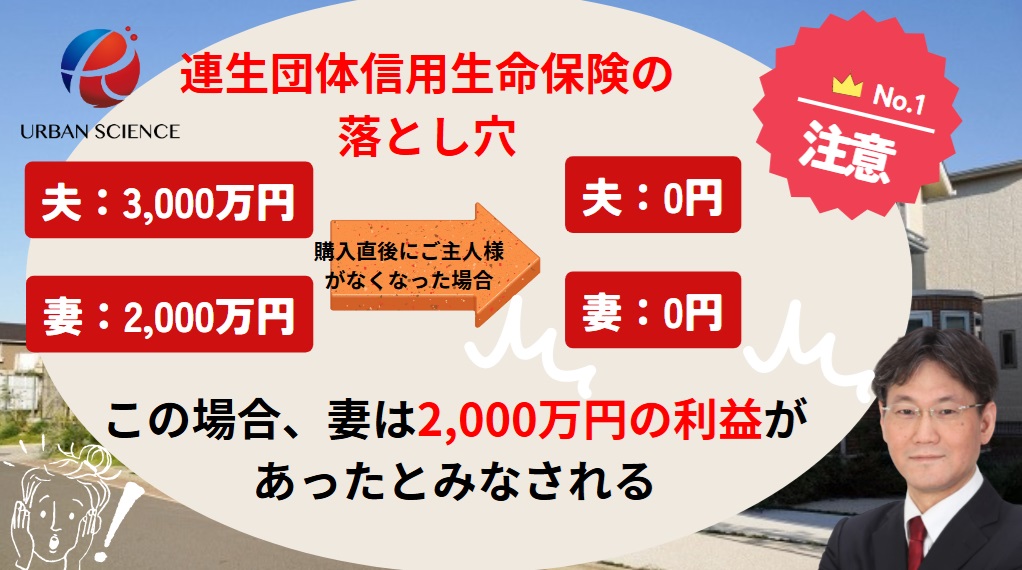

連帯債務型の連生団体信用生命保険の注意点

遺された人の債務が消滅した場合一時所得が課税される?

ここで重要なのは、 連帯債務型等で 連生団体信用生命保険を利用した場合、 遺された人の債務が消滅した場合の課税関係です。これは、一般的には、あまり知られていないようですが、国税不服審判所の裁決事例があり、 一時所得になるという点です。

つまり、生存している方が本来負担すべきだったローン残額が消えることになるので、その方の一時所得として課税の対象になります。

返済免除された金額=所得とみなされるわけです。

ローン残額が高額だった場合は、翌年の所得税と住民税が高額になる可能性があるので注意が必要です。

仮に、1,000万円の住宅ローン債務が消滅した場合には、一時所得として950万円(1,000万円 – 50万円)、総所得金額に475万円(950万円×1/2)が加算されることになり、所得税率20%の人ですと、 142.5万円(住民税10%含む)以上の納税が増える恐れもあります。

しかし、亡くなった人の消滅した債務には課税されません。(相続税の債務控除も適用できません。)

つまり、金融機関が受け取る保険金は融資残高の全額回収であり、剰余金もないことから、みなし相続税課税の対象となる保険金には該当しません。そのため、相続税や贈与税が課されないこととなります。

住宅ローンの収入合算・ペアローンの団体信用生命保険の比較

①連帯債務・連帯保証の団信の場合、主たる債務者が保険の対象であることがポイントです。

連帯債務の場合、金融機関によっては、金利上乗せで2人とも対応できる商品があります。

②ペアローンの場合、それぞれがそれぞれの団体生命保険に加入します。

①連帯債務・連帯保証の場合の団信はどうなる?

団体信用生命保険は、一般的に「主たる債務者」が保険の対象です。主たる債務者が夫の場合、妻に万一のことがあったとしても、保険金はおりず、夫は残りの返済を続けることになります。妻の収入があってこそ返済できていたという場合には、返済が厳しくなることも考えられます。団体信用生命保険の対象にならない人には、他の生命保険をかけておくなどの備えも大切です。

このような事態に備える手段として、【フラット35】にかかる機構団体信用生命保険特約制度の「デュエット(夫婦連生団信)」のように、夫婦2人共対象となる団体信用生命保険もあります。デュエットの特約料は、2人分の保障が受けられるため、高めですが、夫婦のどちらかに万一のことがあれば、借入残高はゼロになるので安心感はあります。一部の民間金融機関でも、同様の保険を取り扱っています。

関連記事:フラット35 住宅ローンの審査基準【徹底解説】適合証明書って?アルバイトでも住宅ローンが組める!?年収の10倍借りれる?

※デュエットの場合、利用できるのは、戸籍上の夫婦、婚姻関係にある人、内縁関係にある人のみとなります。

②ペアローンの場合

ペアローンは、夫も妻も債務者本人として、それぞれ団体信用生命保険に加入します。そのため、妻に万一のことがあったときには、妻の住宅ローンは全額完済されます。また逆のケースも同じです。ただし、遺された一方の人の債務はそのまま残ります。

夫婦連生の商品がある銀行を利用すれば、債務は両方の住宅ローンの残高がゼロになります。2024年からペアローンでも連生団信を利用できる銀行がでてきました。2024年以前では、連帯債務型の連生団信はありましたが、ペアローンでの連生団信がありませんでした。PayPay銀行が銀行初、ペアローンの連生団信を発表してから、みずほ銀行、りそな銀行、そして、2025年1月にはauじぶん銀行までが連生団信の取り扱い開始を発表しました。

関連記事:住宅購入の仲介手数料は値引きできるの?値引き交渉の仕方と営業マンの心理

収入合算・ペアローンで住宅ローンを組む時、持ち分どうする?

①持分の登記は正確にしないと贈与税が発生する

夫婦で住宅ローンを借りたときは、マイホームは2人の「共有」になります。「共有名義」といって、お互いの「持分」を登記することになります。

出資割合に応じて、持ち分を決めるのが一般的です。

持ち分どうするかは、住宅ローン控除のこととか考えながら決めることになります。連帯保証の場合、合算者は、住宅ローン控除を受けることはできません。

注意したいのは、持分の割合です。それぞれが出した頭金や住宅ローンの負担額に見合った割合で、正しく登記するようにしましょう。後になって、「夫から妻、または妻から夫への贈与があった」とみなされないためです。銀行で、連帯保証でローンを組んだ場合、ご主人様単独名義でもおかしくありません。逆に、諸費用ローンを組んでいていた場合、あくまで、主たる債務者はご主人様の1本のローンなので、当然、銀行サイドは奥様の持ち分が入るといやがりますし、担保提供者として入れることはできません。

持ち分は出資割合に応じて決める!

②持ち分は、住宅ローン控除に影響する

持ち分を考える時、もう一つポイントがあります。それは、住宅ローン控除です。仮に、奥様の持ち分を入れすぎて、すぐに会社を辞めてしまった場合や、様々な理由で働けなくなってしまった場合、ローン控除は、主たる債務者の持ち分に応じた分のローン控除しか受けれなくなります。

③将来の合算者の収入は減らないか、十分な検討を

収入合算で借り入れする場合、一番困るのは合算者の収入が減ってしまうことです。たとえば、正社員だった妻が、育児のため休職や退職するといったケースなどです。ずっと働くつもりでいても、やむを得ず働けなくこともあるでしょう。夫1人の収入でも返済できるのか、働き続けられる環境にあるのかなど、先を見越して考えることが大事です。その上で、借り入れする金額を決めることが大切です。

そして注意点として連帯保証人が、働けなくなり、御主人様が、その分を肩代わりして、支払い続けて贈与の基礎控除の分を超えてしまうと、厳密に言うと贈与が発生することになります。

事前審査で合算で承認を受けた場合で、契約のタイミングで、名義をどうするかですが、考えがまとまっていない場合、銀行で、借り入れを予定している場合は、連帯保証なのでとりあえずご主人様だけで単独名義でもいいかと思います。銀行でペアローンの場合は共有名義になります。フラットで合算した場合、とりあえず契約の段階では、連帯債務なので、共有名義にしておいてもいいかと思います。あとから契約の変更合意書を交わすことによって、名義を追加あるいは減らすことができます。

夫婦の住宅ローンは収入合算(「連帯債務」と「連帯保証」)と「ペアローン」のパターンがある

銀行で合算する場合は、連帯保証

→あくまで1本の住宅ローンなので、共有名義にしなくてもいいことになります。

フラットで合算する場合は、連帯債務

銀行でペアローンのようにローンを2本だてで借りて、お互いを連帯保証という形にできます。

→2本なので共有名義になります。

連帯保証は、一般的に 「主たる債務者」しか団体生命保険の対象にならないことを覚えておきましょう!

【フラット35】の場合、連帯債務ですが、ご主人様だけ団体生命保険に加入することは多いですが、金利を上乗せすると2人とも加入できる機構団体信用生命保険特約制度の「デュエット(夫婦連生団信)」 に入れば、夫婦両方とも団体生命保険に加入できます。

合算する方の多くは、御主人様単独で、返済比率のかねあいで、年収が足りない時に合算するケースが多いと感じています。返済比率に余裕をもたせるためには、できるだけ物件価格を抑え、物件価格だけでなく住宅購入に必要な諸費用もあわせてトータルで全体の金額をおさえることが大切です。返済比率に余裕がある方が、優遇金利の条件もよりいい条件で承認となる確率が上がります。できる限りコスト削減に努めましょう!

銀行で合算した場合、連帯保証で、債務者は1人なので、名義を入れなくても大丈夫で、ご主人様単独名義になることも多いですが、自己資金を奥様が出されることもあると思いますので、結局のところ住宅ローン控除との兼ね合いで、決める必要がありますが、贈与にならないように注意が必要です。

関連記事:住宅購入の諸費用の具体的な内訳と相場!節約できるのはどれ?いつ支払う?【徹底解説】

関連記事:住宅購入の仲介手数料は値引きできるの?値引き交渉の仕方と営業マンの心理

銀行で合算していて、奥様が連帯保証の場合で、諸費用ローンまで組んでいる場合は、御主人様名義のみにする形が一般的です。暦年贈与を利用して、担保提供者として名義を入れるケースが稀にあります。名義を入れる場合、売買契約の前までに決めておかなければいけません。本審査後、名義を加える変更をする場合、再審査となり契約上の期日まで間に合わなくなる可能性があるので注意が必要です。

ローン控除を踏まえた上で、持ち分をどうするか考えましょう!

持ち分は、贈与税に注意しながら住宅ローン控除を最大限生かせるように工夫しましょう!

最近増えているペアローンのメリット・デメリット

銀行で収入合算するとき、連帯保証で収入合算するのか、連帯債務で収入合算するのがいいのか、あるいは、ペアローンがいいのか?悩むかもしれませんが、メリット・デメリットを連帯保証と比較しながら下記にまとめてみました。

ペアローンのメリット

①借入上限額が多くなり審査が通りやすくなる

連帯保証で収入合算するよりペアローンの場合の方が、審査が有利になります。これがペアローンを利用する圧倒的に多い理由です。銀行によっては、連帯保証の場合、収入合算者は、収入の半分までしか合算できなかったりします。連帯保証の住宅ローンと比較すると、借入限度額が多くなる傾向があります。

②夫婦それぞれが団体信用生命保険に加入できる

ペアローンはそれぞれが住宅ローンを組むので、夫婦でそれぞれの住宅ローンに対して団体信用生命保険に加入できます。これによって、夫婦のどちらか一方が亡くなった場合、一方の債務はチャラになります。連帯保証の場合、連帯保証人がなくなっても、ローンの残債はなくなりません。

③夫婦がそれぞれ住宅ローン控除を受けられる

住宅ローンの控除は、毎年12月末の住宅ローン残高の最大1%→0.7%が所得税や住民税から控除される仕組みです。ペアローンを組んだ場合、この控除がそれぞれの住宅ローンに対して2人とも受けられます。連帯保証の場合、主債務者しかローン控除を利用できません。

④売却する際に特別控除を増えて節税できる

居住用不動産売却時の所得(譲渡所得)に対しては、3,000万円までは税金がかかりません。この「特別控除」を夫婦それぞれ3,000万円ずつ、最大6,000万円まで受けることが可能になります。

ペアローンのデメリット

①2本の金消契約になるのでその分の手数料関係が2倍になる

住宅ローン契約が2本になるため、銀行の取扱事務手数料が2人分となるので数万円高くなり、登記関係費用も抵当権設定の本数が増えるためその分、数万円高くなります。

ネット銀行の場合、電子契約なので印紙代は発生せず、取扱事務手数料も発生しないため、抵当権設定の登記費用分が2本になる費用がプラスの諸費用となります。

②団体信用生命保険で全額の住宅ローンをカバーしきれない

仮に、夫婦のどちらかが亡くなり、団体信用生命保険が適用されても、団体信用生命保険が適用されるのは一方のみの住宅ローンだけです。もう一方のローンは残るので、引き続き返済を続けることになります。しかし、連帯保証の収入合算の場合、主たる債務者がご主人様とすると、御主人が亡くなった場合は、全額の住宅ローンが無くなります。

住宅ローンの収入合算・ペアローンの最大の落とし穴とは

関連記事:【匿名・無料】北摂阪神間マンション売却相場自動計算瞬間査定システムで相場を知る

連帯保証もしくは連帯債務もしくはペアローンで収入合算した時の大きなデメリットは、離婚した時に起こります。家を購入するタイミングでは、離婚のことは頭の片隅にもない方がほとんどだと思います。

しかし、将来のことはだれにもわかりません。また、そこまで考えるとなにもできません。頭の片隅に置いておく程度でいいですが、万が一に備えて、資産価値の高い物件を意識して探すことが大切です。

最近、売却相談を受けるお客様の中で、売却理由が離婚というお客様が肌感覚ですが、年々増えてきていると感じています。

一番困ることが、夫婦の売却価格の意見が食い違うことがよくあり、仮にオーバーローンつまり、売却価格でローンの残債を消すことができてもなかなか売却が進まないことがあります。ペアローン・連帯債務で、双方持ち分を持ち、御主人様・奥様の名義が入っている限り、両方の署名・捺印がないと売却できません。

この場合、売却のためには、媒介契約書には双方の署名捺印をいただいてからの販売活動となります。

つまり、双方が納得した状態でないと売却できないため売却活動がこじれることがあります。一方が、早く縁を切りたい場合、金額はいくらでもいいから早く売って欲しいと思っています。一方が、少しでも高く売りたいと粘りたいと思っている場合、売却期間が長期化していきます。

自宅の名義にご主人様の名義だけでなく奥様の名義が入り、10分の1でも20分の1でも持ち分が入ると、ご主人が勝手に売却することができないというメリットもあれば、離婚時の売却で手間暇がかかるというデメリットの両方の側面があります。

欲しい家が見つかり、夫の年収が若干足りない場合、収入合算で少し背伸びしなければいけません。よくあるのが、少し足りない場合、妻はパート収入を合算したりします。

地銀であれば、パート収入でも収入合算できる金融機関があります。この場合、奥様は連帯保証人で、持ち分は入れていないパターンが多いと思います。

持ち分を入れていない場合、御主人様だけの署名捺印で売却が可能で、所有者であるご主人様の希望の売却価格で売却が可能になります。

この場合、主たる債務者である夫が返済不能などにならない限り、奥様は問題ありませんが、連帯保証人のままにしておくと、将来的に、奥様にも返済の義務が生じる可能性が十分に考えられるので、連帯保証人を外す対策が必要になります。

ペアローンでは住宅が共有名義で、持ち分が絶対に入っているので、双方の意見がまとまらない限り売却はできません。

また、ペアローンでは双方が連帯保証人になっていることにも注意が必要で、自分の支払いだけ見ておけばいいのではなく、離婚後にどちらかがローンの支払いができなくなると、もう一方にその支払い義務が生じるデメリットがあります。

ローンの残債よりも高く売れる可能性のある資産価値の下がりにくい物件を選んでおくことが重要です。

REAL BANK

未来の価値ある住文化を創造する

アーバン・サイエンス株式会社

〒564ー0063

大阪府吹田市江坂町1丁目16番10号 メゾン江坂102

TEL 06-6155-4980

E-mail:info@realinfobank.com

【当社HP】

https://www.realinfobank.com/