【新築一戸建】火災保険を考える手順・選び方?家財保険・水災・地震保険・個人賠償・類焼特約は必要なのか?

関連記事:関西の新築一戸建てを仲介手数料最大無料で購入するはこちら

住宅を購入して、住宅ローンを組むと、火災保険の加入を銀行から求められるため、火災保険には絶対加入が必要となります。現金で購入した場合、絶対加入しないというものではありませんが、万が一に備えるため加入をお薦めします。本当に家事になった時に必要になるのが火災保険です。

損害保険各社でつくる損害保険料率算出機構は2023年6月28日、個人向け火災保険料の目安となる「参考純率」を全国平均で13%上げられ、2024年10月から全国平均で約10%の値上げが行われました。値段改定は、2019年から4回行われており、2019年から4割くらいの値上げになっています。火災保険の選び方を学ぶことによりより上手に保険料を削減することを目的としています。火災保険料は地域や築年数、建物構造、水災等地などによって異なることになります。 新築一戸建ての火災保険について、おおまかな内容と火災保険の選び方について、不動産業界歴20年以上の大手出身者が説明していきます。

火災保険を考えるときの手順・選び方

火災保険を考えるとき、金額が大きく変わってくるのが、家財保険・水災・地震保険です。

①家財保険に加入するか

②水災に加入するか

③地震保険に加入するか

まずは、この3つをどうするか?がポイントです。この3つが火災保険の金額を大きく左右します。

まず、大きく考えて家財保険に入るかどうか、そして次に水災に入るかどうか、その次に地震保険に加入するかどうかです。

あとは、細かい特約、類焼特約や個人賠償特約をつけるかどうかです。

一般的な大きさの建物の新築一戸建で火災保険に加入した場合、5年で12万円~25万円くらいまで保険の加入内容によって差が出てきます。特に大きな差が出てくるのは、家財保険に加入するかどうかと水災に加入するかどうかがポイントになります。

不動産購入の諸費用を抑えたい場合で、最低限の保証に加入したい場合、10年で15万円以下で加入が可能です。火災保険は、2022年10月までは、最長10年までとなっていましたが以降は5年が最長、地震保険は、1年・5年更新となっています。また、地震保険は、日本政府との共同事業となっているので、どの保険会社に加入しようが加入内容が同じであれば、同じ金額となります。

2022年10月以降、最長5年になりかつ保険料値上がりのため、新築一戸建は、5年で12万円~25万円が目安です。2024年10月にも保険料が値上げされ、水災補償にもメスが入り、公平の観点から水災補償に対する保険料が水災リスクに応じた5段階に細分化されています。

そもそも火災保険とは?

火災保険とは火災や災害などで建物や家財(家具等)に損害があったときに補償される保険です。

火災と名前が付いていますが、火災以外の落雷や水漏れ、盗難、台風や津波等の自然災害にも対応可能です。火災保険料は一律ではなく、保険会社(割引制度等)、建物の構造、立地等によって違います。

現在、火災保険は1年~5年の中から保険期間を選択出来ます。2022年10月から最長5年となりました。また、 2024年10月からは、従来の5年ごとの築年数別料率が1年刻みの料率に変更されました。そのため、

築50年以上などの築古物件は、新築物件に比べて耐火性能や耐風性能が低いため、火災や自然災害による損害リスクが高くなるので、火災保険の保険料がより高くなる傾向があります。

火災保険の補償範囲とは

火災補保険の補償対象は「建物」と「家財」の2種類あり、「建物のみ」「家財のみ」「建物、家財両方」の3つから選択することが出来ます。家財の保険に加入しなければ支払う保険料を大きく抑えることが来ますが、損害があった際に両方を補償したい方は、建物家財両方の加入が必要となります。

それではどのような時に火災保険で補償がされるのか? 保険会社や保険商品によって多少の違いはありますが、一般的に火災保険の基本補償は、火災だけでなく落雷、破裂・爆発、風災、雹(ひょう)災等が該当します。また、オプションで任意補償では、水災や盗難、水ぬれ、破損・汚損、外部からの物体の飛来等による損害をカバーできたりします。悩むところが、水災・家財・地震保険に加入すべきかどうかです。

| 補償範囲 | 補償内容 |

|---|---|

| 火災、落雷、破裂、爆発 | 火災やガス漏れなどによる破裂、爆発の損害、落雷による損害を補償 |

| 風災、雹災(ひょうさい)、雪災 | 台風や竜巻などの風災、雹災、豪雪、雪崩、 霰(あられ)等の雪災による損害を補償 |

| 水災 | 台風や豪雨などによる洪水・高潮・土砂崩れ等の水災の損害を補償 |

| 騒擾・集団行為等に伴う暴力行為による損害 | 暴力・破壊行為の損害を補償 |

| 外部からの衝突による破損 | 建物外部からの物体による損害を補償 |

| 建物の水ぬれ | 漏水などによる水濡れの損害を補償 |

| 盗難 | 盗難にともなう、盗取・損傷・汚損による損害を補償 |

| 破損・汚損等 | 子供がボール遊びをしていて、窓ガラスが破損してしまった等 不測かつ突発的な事故により被った損害を補償 |

地震や噴火、また地震等が原因の津波による損害を補償するためには、別途地震保険への加入が必要です。

任意での加入となりますが、近年では地震での被害が多く発生しているため、加入している方は多い印象です。

地震保険は、火災保険に入らず地震保険のみに加入することは出来ないので、火災保険とセットでの加入となります。

保険金の種類

火災保険で支払われる保険金は大きく分けて「損害保険金」と「費用保険金」があります。

■損害保険金

└保険対象である建物や家財が損害を受けた場合にその損害に対して支払われる保険金のこと

■費用保険金

└建物や家財の損害の他にかかる費用に対して支払われる保険金のこと

例:清掃費用、搬出費用等

費用保険金とは、例えば、 残存物取り片付け費用保険金のようなものがあり、損害を受けた建物や家財の焼け残りや瓦礫などの残存物を片付けるための費用(建物の取り壊し費用、清掃費用、搬出費用など)の実費(損害保険金の10%が限度)が保険金として支払われたりするお金です。

また、保険の対象の建物・家財からの失火で近隣の家屋など第三者の所有物に損害が生じた場合に、支出した見舞金等の費用の額が支払われる失火見舞金のようなものもあります。

1世帯あたり30万円、1事故につき損害保険金の30%までのように限度額が設けられていたりします。

そのほかにも、日常生活で損害賠償を負ってしまった時に補償される「個人賠償責任」の特約などがあります。

構造で金額が変わる!

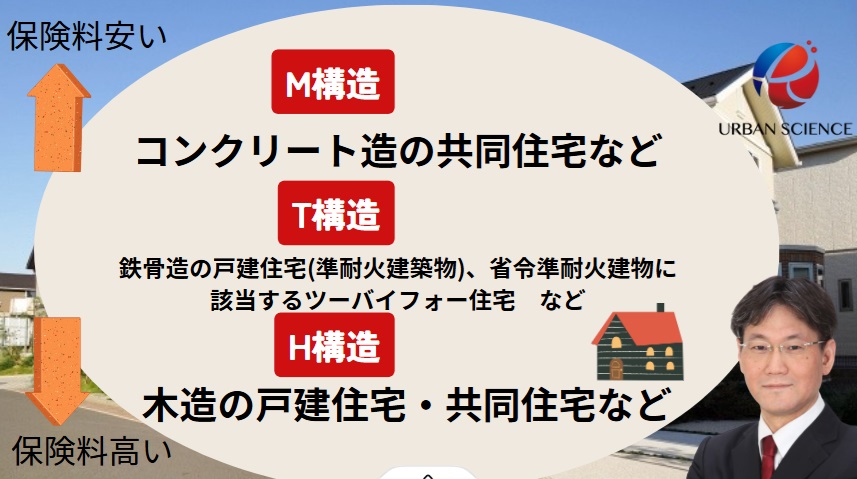

火災保険は、構造によって金額が変わってきます。構造級別とは、建物の構造による燃えやすさ等のリスクに応じた区分のことです。

つまり、鉄筋コンクリート造や木造等、建物の構造は、燃えやすさや壊れやすさに大きく影響します。そのため火災保険では、建物の構造を、「M構造」「T構造」「H構造」の3つの構造級別に区分し、火災等の災害に強い構造ほど保険料が割安になる仕組みになっています。

保険料が割安なのは、M構造(鉄筋コンクリート造のマンション)、T構造(タイカ構造・鉄骨造などの一戸建て)、H構造(ヒタイカ構造・木造の一戸建て)の順番になります。

新築建売住宅の場合、H構造が一般的です。

木造建物であっても、建築基準法に定める耐火建築物・準耐火建築物、または省令準耐火建物に該当するものはT構造となります。

火災保険の加入は必須なのか?

火災保険への加入は、法律上で義務付けられているわけではありませんが、住宅ローンを組む際に、金融機関が火災保険への加入を融資条件としているため、住宅ローンを利用する場合は、加入が絶対条件となります。

新築一戸建てを購入 火災保険で類焼特約は付けないといけないのか?

特約でよくあるのが類焼特約と個人賠償特約です。

火災保険には、類焼保証特約というのがございます。類焼特約(失火見舞金)は、見舞金を支払うためのもので金額がそれほど大きくないため、加入したとしても保険金額はそれほど高いものではありません。

火災は、自宅からの火災だけでなく隣近所からの「もらい火」による損害も十分考えられます。「もらい火」の場合は火元となる側に賠償請求すればよいのでは?と考えてしまいますが、実は「失火責任法」という法律により、近隣の失火が重大な過失によるものと判断されなければ相手側に損害賠償請求はできません。

法律的には類焼したとしても法律上の賠償責任はございません。

この特約は近隣とのつきあいもあるのでそのあたりの保証をする商品です。

仮に、火元が自分の家で類焼したとしても、火事になった隣の家の人は、自分の火災保険で、なんとかすることになります。類焼させたとしても賠償責任がないためです。

ポイントは上記に加え、 火災保険は地震が原因の火災は補償対象外であるという事です。

隣の家への延焼の備えでは、「類焼損害補償特約」をつけます。隣の家の火災保険でカバーできなかった分の損害を補償する仕組みで、あくまで見舞金という考えでの金額の保険なので、どの保険会社も、数千円程度の金額です。

例えば、損害保険ジャパン日本興亜では年2千円程度の特約保険料で、1億円を上限に隣家の住宅や家財を補償する。入らない方も多いが、近所付き合いの中で、万が一、そうなった場合、どうなのかというところがなやむところです。個人向けで一般的な総合火災保険の中での割合は、3人に1人、4人に1人くらいの方が入る感覚です。

下記のような記事がでていました。一度ご参考にしてください。

【隣からの「もらい火」 損賠請求難しく、保険で備え】

[日本経済新聞朝刊2017年9月16日付]

全国各地で大規模な火災が起きている。隣接する家屋や店舗が火事になり、その「もらい火」で被災する事例も相次ぐ。昨年12月には新潟県糸魚川市で大規模な火災が発生。この夏に、築地場外市場(東京・中央)では7棟が全焼した。大規模火災や延焼に対して、どのような補償を受けられるのか。木造住宅が多い日本には、特殊な補償の仕組みもある。

■「重大過失」が左右

「あっという間に火が燃え広がった」。8月3日午後、築地場外市場の一角で発生した火事。店舗が燃えてしまったある店主はこう振り返る。当時、店は営業しておらずけが人はなかったが、店舗と売り物はほぼ焼けてしまったという。その後、別の被災者から「失火者から損害賠償は受けられない」と知る。

隣家が火元となり、延焼による被害を受けた場合、損害賠償を受けられるはずだと普通考える。実際、日本の民法第709条は「故意または過失によって他人の利益を侵害した場合、その損害を賠償しなくてはならない」と定める。しかし火災に関しては別の法律の規定がある。

別法の「失火責任法」は、失火の場合、重大な過失がある場合を除き、例外的に民法の規定を適用しないとしている。延焼で被災しても原則、失火者に対して損害賠償請求はできないというわけだ。というのも日本では昔から、木造住宅が密接し延焼しやすい。失火者とて自身の財産も失っており「賠償責任まで負うのは酷」という考え方が法律の根っこにはある。日本固有の考え方だ。

築地の火災では、火元となったのはラーメン店。今後、「重大な過失」の有無がどう認定されるかが事態を左右する面があるものの、現状と日本の法律の考え方の原則に従えば、延焼の被災者は自身で加入していた火災保険の範囲内で補償を受けることになりそうだ。前述の店主は「復旧まで時間はかかるが、いま受けられる補償で前を向いていくだけだ」とし、別の店舗で営業を続ける。

もちろん、過去の裁判などで「重大な過失」を認定したケースはある。天ぷら油を火にかけたまま台所を離れた、電気ストーブをつけたまま寝て布団に引火したなどの例だ。しかし必ずしも、こうした行為をしたから重過失認定を受けるわけではない。個々の事例の分析を待ち判断する。

飲食店が絡んだ火災は増えており、東京消防庁によると昨年の都内の建物火災で、飲食店は345件。この10年で最も多かった。

新潟県糸魚川市で昨年起きた大規模火災は、ラーメン店からの出火後、強風で120棟が全焼。県は風の影響を延焼の要因とし、火災で初めて被災者生活再建支援法を適用した。県などの制度とあわせ、最大400万円を支給するという特殊な事例となった。

「新価(再調達価格)」 と「時価」の違いを知っておく必要がある!

火災保険の節約で1番最初に考えるべき内容がこの内容で、再調達価格での商品は多いとは思いますが、いくらで設定するのかで大きく金額が変わります。

見積もりを見るときに、知っておかないといけない根本的なことは、支払い基準に「時価」と「新価(再調達価格)」の2種類の契約の仕方があります。新価での保険契約だと家を今の価値におきかえて保険金が受け取れるメリットがあります。

「新価(再調達価額)」とは、同等のものを再築するために必要な金額のことです。

「時価額」とは、「新価(再調達価額)」から経過年数や使用による損耗を差し引いた金額のことです。

時価だと加入時は3千万円でも、経年劣化で時価が2千万円に下がっていれば、その分しか保険金を受けられない仕組みです。

居住用の不動産の場合、必ず新価(再調達価格)です。時価で契約する商品は見たことがありません。

新価(再調達価格)で利用することが多いですが、見積もりを見るときこの金額がいくらで設定されているのかで大きく金額が変わってきますので、この金額は必ず確認しておかなければいけません。

この再調達価格の金額設定を一定の範囲内で調整することができます。

見積もりが、新価になっているか時価になっているか一応念のため確認が必要です。新価で進めるのが一般的です。

地震保険は必要?火災保険は地震が原因の火災は補償対象外である?

地震保険を付けるべきかどうか?これを考えるにあたって知っておいて欲しい内容が下記です。

地震保険とは、地震等を原因とする建物や家財の損害を補償する保険です。具体的には、地震や噴火またはこれらによる津波を原因とする建物と家財(家財保険に加入している場合)の損害が補償されることになります。

地震が原因となると、多くの火災保険は地震が原因の火災は補償対象外になることが一般的です。東日本大震災では、地震から3~4日後に宮城県気仙沼市で起きた火災が「地震免責」の条項にあたるかが争われ、結果、地震との因果関係が認められたということはありますが基本的には、補償対象外であることは認識しておく必要があります。

地震が多い日本では、 住む地域の特性やリスクに合った補償内容かどうか見極めが必要です。

地震における火災に対しては、地震保険に加入が必要となることも知っておかなければいけません。

阪神大震災の時は、地震で火災が起き、それが燃え広がっていきました。密集地域に住んでいる場合は、地震保険の加入も必要になるかもしれません。また、地震保険は、火災保険とセットでしか加入できないのでそれぞれ別々で加入することはできません。

地震保険の補償対象はどうなる?

地震保険の補償対象は、居住用の建物と家財(家財保険加入時)です。建物では、店舗併用住宅や事務所併用住宅等は補償対象となりますが、工場や事務所等の住居として使用されない建物は対象外です。

また、建物と家財はそれぞれについて加入可能です。

地震保険の保険金額は、火災保険で加入した保険金額の30〜50%の範囲内で設定が可能で、建物は最大5,000万円、家財は最大1,000万円の上限金額となっています。

例えば、建物に対し契約した火災保険の保険金額が3,000万円だった場合、地震保険で設定できる保険金額の範囲は900万~1,500万円となります。

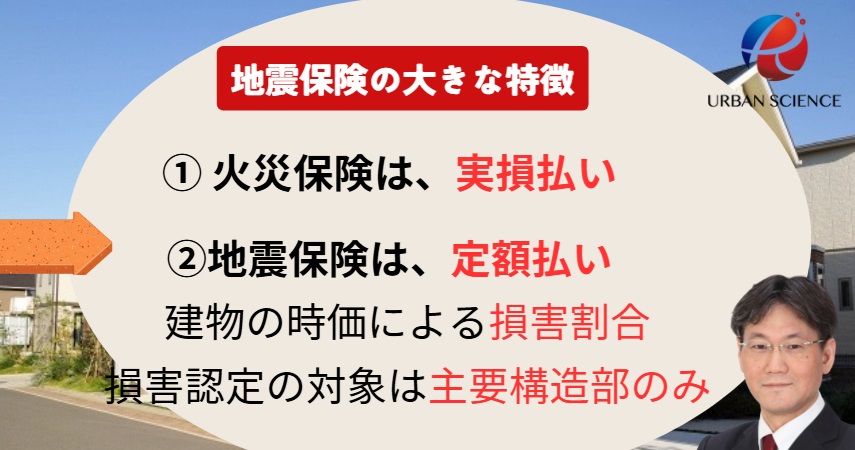

支払われる保険金額は損害の程度によって決まる!

地震保険の保険金額は火災保険の30~50%ですが、火災保険と違って設定した保険金の全額が支払われるわけではありません。実際に受取れる保険金額は、建物や家財の損害の程度によって決まり、損害の程度に関しては、建物や家財の状況により「全損」「大半損」「小半損」「一部損」の4段階に区分されます。また、一部損に満たない場合、もしくは損害が門や塀、垣のみの場合等は、保険金は支払われません。

地震保険の保険料はどう決まる?

地震保険の保険料は、保険金額の他に建物の所在地(都道府県)・構造等によって決まります。都道府県で保険料が変わるのは、立地によって地震等のリスクが異なるためです。また、建物の構造区分は、耐火性能や準耐火性能等を有する建物【イ構造】(主として鉄骨・コンクリート造建物等 )とイ構造以外の建物【ロ構造】(主として木造建物等 )で区別され、構造区分ごとに適用される保険料率が変わります。

地震保険には割引制度がある

地震保険には、建物の免震・耐震性能等に応じた保険料の割引制度があります。また、それぞれ複数の割引制度を同時に適用することはできません。

新築一戸建てで耐震等級3の物件を購入する場合、50%割引となるので、半額になります。 最大50%の保険料割引が適用されますが、これらの割引制度は、併用できません!

■地震保険料の割引制度

| 免震建築物割引 | 対象となる建物が「住宅の品質確保の促進等に関する法律」にもとづく「免震建築物」である場合、保険料の50%割引 |

|---|---|

| 耐震等級割引 | 「住宅の品質確保の促進等に関する法律」にもとづく耐震等級(構造躯体の倒壊等防止)または国土交通省の定める耐震等級を有する場合、耐震等級に応じて10~50%割引 |

| 耐震診断割引 | 地方公共団体等による耐震診断または耐震改修の結果、改正建築基準法(1981年6月1日施行)における耐震基準を満たす場合、保険料の10%割引 |

| 建築年割引 | 1981年6月1日以降に新築された建物である場合、保険料の10%割引 |

火災保険に水災補償は必要なのか?

火災保険は、水災を追加すると、火災だけでなく洪水や土砂崩れなどで損害を負った場合も補償されるメリットがあります。基本プランに水災が入っていないことが一般的です。

しかし、水災を追加すると、金額が大きく変わるため、保険料負担を抑えるために、水災補償を外して火災保険に加入している方も多いです。戸建てでもハザードマップを確認して不要であれば、外しても問題はない可能性は高いと考えています。 2024年10月の改定では水災リスクの違いによる公平の観点から水災補償に対する保険料が水災リスクに応じた5段階に細分化されています。市区町村ごとに保険料の安い「1等地」から保険料の高い「5等地」までの5区分に分かれています。

火災保険の水災補償とは

火災保険の水災補償を付帯していると、洪水や高潮や土砂災害のような水災で一定以上の損害を負った場合に、保険金が支払われます。支払われた保険金で、修繕費用を賄うことが可能です。

水災補償における保険金の支払い対象(保険の対象)は、家財保険も追加した場合、建物だけでなく家財(家具・家電・衣類など)も含めることができます。

しかし、住宅が水災リスクの低いところや、高層階のマンションに住んでいる場合は、水災補償の必要性はないと思います。ちなみに、 水が原因である損害であっても、水濡れや漏水は水災補償の対象にはなりません。 例えば、マンションの上の階から水漏れで被害がでたとしても対象にはなりません。

地震による津波・土砂崩れは補償の対象外

火災保険の基本ですが、火災保険は地震を原因とする噴火や津波による損害は補償の対象外となります。そのため地震が原因で発生した津波によって自宅が床上浸水した場合も、当然のことながら火災保険から保険金は支払われることはありません。つまり、 地震による噴火や津波による損害に備えるためには、地震保険に加入する必要があります。

火災保険で家財補償は必要なのか?

水災と同じように、家財保険を付けるかつけないかで大きく金額が違ってきます。

そもそも家財保険って何?保険の対象は?

家財の対象は、建物の中にある動産物に対してです。動産物とはもう少し簡単に言うと動かすことのできる財産のことです。たとえば、テレビ(家電)や机・椅子・タンス(家具)や衣服などが当てはまります。さらに、敷地内にある物置だけでなく車庫の中にある家財も対象です。

一方で、動かすことのできないものは対象ではありません。たとえば、造り付けのクローゼットやエアコンなど固定されて動かないものは、「建物」として扱われます。また、車や植物やペットなども、補償の対象ではありません。

家財保険はどんな時に補償される?

火災保険に加入する時に家財に対しても補償をセットにすることで、火災や落雷、台風などの災害による風災などで家財に損害が生じた時に補償を受けることができます。

水災の補償をセットしている場合、台風や集中豪雨による床上浸水で家財が水浸しになり損害が発生した場合にも補償を受けることができます。

複数社で比較すべき!諸費用である火災保険の節約は大きい金額になる

関連記事:関西の新築一戸建てを仲介手数料最大無料で購入するはこちら

諸費用は少しでも節約したいところです。再調達価格の金額を、可能な範囲で落とすことが節約につながります。しかし、いざ本当に火災が起こったときのことを考えると再調達価格を落としすぎると問題がでてきますので注意は必要です。昔は、期間が35年の商品もありましたが、現在は5年が最長となります。そのため、目先の金額が依然と比べて、かなり少ない金額になりました。

そのため、手数料を少しでも増やすために家財保険など住宅ローンの火災保険では絶対はいらないといけない保険ではなく任意の保険を必ずセールスするようになっています。そのため、必要以上の保険に入ってしまう可能性があるので、注意が必要です。特に不動産会社が代理店になっている場合、売り上げをかさ上げするために、できる限り補償の手厚い保険商品を提案される可能性が高いです。

火災保険の補償内容や保険料は、保険会社や保険商品によって微妙に異なります。複数社の商品を比較して自分に合った火災保険を検討することが大切です。

少し横道にそれた話にはなりますが、住宅ローンには、団体生命保険が付いています。そこで、生命保険の見直しなども考える方もいらっしゃると思います。

そこで、保険業界の裏側もしっておくことも大切です。

そもそも保険業界の収益構造は、プロの代理店で、一般論として保険金の2割ぐらいが収益となります。だから、高い保険に加入させればさせるほど、メリットが生まれます。この仕組みが、無理に高い商品を売ろうとする原点になってしまっています。

実際支払っている保険金の3割くらいは、事務手数料と消えていき、残りの7割くらいが正味の保険金となります。

日本は、健康保険が充実しているので、大きな病気をしたとしても、高額療養費制度があるため、個人が支払う金額は、数万円に収まります。保険会社はCMで、いざという時の備えがないと大変なことになると、不安を煽り、保険に誘導しています。高い保険を毎月払うより、貯金の方が自分を守ってくれます。

なんとなく、将来が心配……そう思って訪れた保険ショップの実態はひどいものです。裏側を知らないとうまく乗せられます。「老後の資金はどうするの?」と不安を煽られ、「入るとおカネが増える」と誘われ、結果的に提案されたのは、まったく不要な保険だった。ということはよくあることではないでしょうか?

貯蓄性のある保険は途中で解約すると返金率が悪いため、やめるにやめれないという経験はないでしょうか?

安くしたいと思って相談にいくと結局前より毎月の支払が増えてしまったということはないでしょうか?

複数の20社近くの生命保険会社の保険を取り扱い、その中からお客に応じて「最適なプラン」を提案してくれると謳う典型的な店でも、実際に保険相談してみると。。。全然最適ではなかったりします。

保険ショップでよくある手法をご説明させていただきます。

そもそも20社以上の保険を扱っているはずなのにすぐに3社くらいにどんどん絞り込まれていきます。ここまではいいのですが、問題は、最適な商品かどうかという事です。

顧客の要求を引き出すよりも、自分たちが売りたい商品つまり手数料の高い商品に誘導しようとすることが第一義になっているということを忘れてはいけません。

保険ショップの利益の源泉は、販売した際に保険会社からもらえる手数料です。

『A社の保険のほうがいい商品だが、B社のほうが手数料が倍になるから、A社の保険は薦めない』ということが普通に行われています。

儲からない保険は売らないというのが本音だと思います。

「がん」の話を始めると、「がんは日本人の2人に1人がなる病気ですから、危ないですよ。大丈夫ですか? 周囲にがんの方はたくさんいらっしゃるでしょう。40代であれば、いつかかってもおかしくないです」と鉄板トークをして、そこまでの健康不安ではないと反論すると、切り返しの応酬話法はきまっています。「治療費が莫大にかかりますよ」と、やたらと病気不安を煽っていきます。

保険ショップでは、『たくさんの商品をお取り扱いしています』などと言いながら、手数料の高い売る商品を最初から絞り込み提案していくのが、普通のやり方です。

改正保険業法では、複数商品を客観的に比較し、説明したうえで売らなければ違法となるので、売りたくない商品はさらっと説明するだけになります。

数社の商品を取り扱っていて「中立的な立場」で商品を選んでいるようにみえますが、巧みな営業トークを駆使し、売りたい商品を売りつけるケースは普通に存在します。

保険ショップの中には手数料稼ぎのため、あれもこれもと保険を売りつけてくるところもあります。基本的に、商品によって、バックされるパーセンテージが決まっています。利益率のことを考えると、バックされる手数料の高い商品を薦めてくるものと思って、そのあたりを差し引いて検討しなければいけません。

「老後」の話をして煽っていくのは、鉄板トークです。

「終身保険は保険料が高額で長期契約になるものなので、保険ショップからすれば、その分たくさんの手数料を長い期間受け取れる『おいしい商品』です。

補償がダブって不必要な商品でも、複数売ることで売り上げを伸ばそうとしている可能性があります。

改正保険業法では、顧客がどのような保険に入りたいかの意向をしっかりと把握することが義務付けられたため、来店回数を稼ごうとするところもあるそうです。複数回来店したという事は、何度も提案してご理解を頂いたうえで保険契約を取り付けたということにつながるからです。

「見直し相談」は、カモがネギを背負って行くようなもので見直したら保険料が倍になる可能性もあります。

相談員は「現在の保険では保障内容が足りず、将来不安が出てくる」という不安をあおるトークをしてくると思います。

「この保険はあまりに契約者さまに有利な商品なので、もう来年には売っていないかもしれません。」といわれるかもしれません。

保険ショップではよく、『保険で殖やす』『老後の運用に』というキャッチフレーズが使われます。特にマイナス金利時代にはこうした謳い文句に騙されて、過度に高額な不必要な保険に入ってしまう中高年が多いらしいです。

「今後は『高額療養費制度が続く保証はない』などと煽るケースもあるらしいので注意が必要です。

保険に限らず、とにかく騙されないように理論武装するために、正しい知識を増やしていくことが大切です。

保険の商品をおおまかに考えると、死亡保険と医療保険に分けられます。さらにそれぞれ、定期保険と終身保険というものが存在します。

REAL BANK

未来の価値ある住文化を創造する

アーバン・サイエンス株式会社

〒564ー0063

大阪府吹田市江坂町1丁目16番10号 メゾン江坂102

TEL 06-6155-4980

E-mail:info@realinfobank.com

【当社HP】

https://www.realinfobank.com/