【必読】低金利の住宅ローン(auじぶん銀行等)を借りるためにすべきこと、知っておくべきこと

関連記事:関西の新築一戸建てを仲介手数料最大無料で購入するはこちら

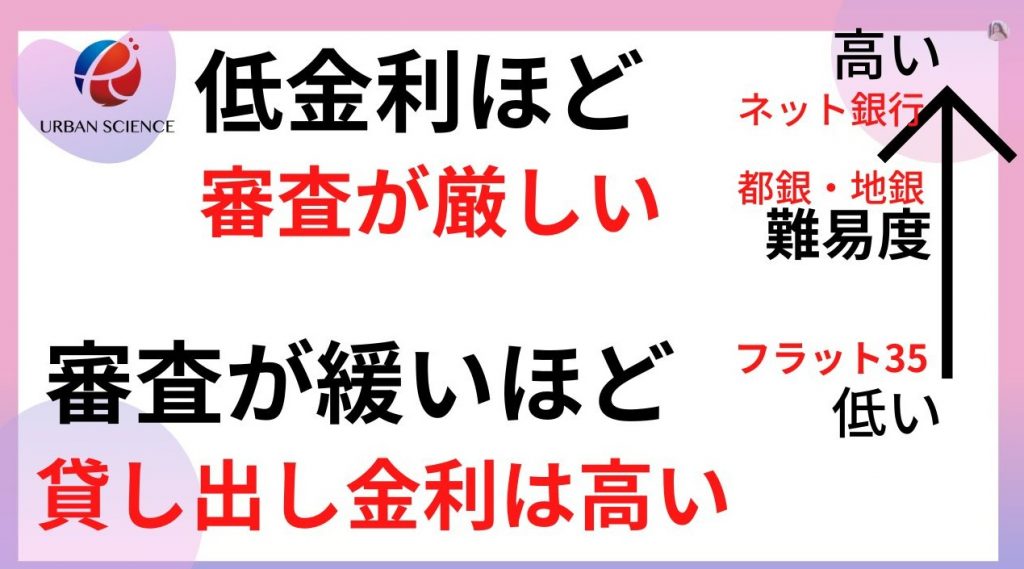

ネット銀行等低金利の住宅ローンほど審査が厳しくなる

基本的に、住宅ローンの審査の厳しさは、低金利で条件がいいほど、審査が厳しくなります。実際手厚い保障が無料で付帯しているauじぶん銀行等のネット銀行は審査が厳しめとなります。逆に、審査の緩い金融機関ほど金利が高くなります。同じ金融機関でも、系列の一次保証で審査が通れば金利は低いですが、2次保証で審査が通れば金利が高くなります。

関連記事:auじぶん銀行の住宅ローン審査基準【徹底解説】審査は厳しいのか? がん50%保障団信無料はお得?

多くの銀行では2次保証として全国保証と提携しているところが多いですが、同じ都銀・地銀で審査が通ったとしても全国保証で審査が通ったとなれば、金利は0.7%台~0.8%台が相場です。また、全国保証は個別でそれぞれの都銀・地銀と提携をしているのでそれぞれの提携条件が違うためどの都銀・地銀から借り入れるのかで金利が変わります。都銀・地銀に複数審査をかけるときの注意点として、2次保証にまわる可能性のある属性の場合、審査がかぶらないようにすることが大切です。

関連記事:住宅ローン審査は保証会社がする!審査が通りやすい全国保証は都銀・地銀で使える!全国保証でダメならフラットしか選択肢はない!

また、ネット銀行でも2次保証を利用しているところがあります。例えば、住信SBIネット銀行でも2022年8月から2次保証(MG保証)を利用しています。つまり、住信SBIネット銀行で、仮に否決されたとしても、2次保証に自動的に審査がまわされ、2次保証(MG保証)で通った可能性があり得ることになります。2次保証で審査が通った場合、金利が0.6%上乗せされます。審査に通常より時間がかかっている場合、2次保証にまわされている可能性を疑うことができます。

関連記事:住信SBIネット銀行 住宅ローンの審査基準【徹底解説】全疾病保障付はお得なのか?ネット経由は時間がかかる?

一般的には、金利の低いネット銀行ほど審査が厳しく、フラット35が一番審査が緩くなります。ただ、フラット35は、長期の固定金利なのでそもそも変動金利より金利は高くなります。貸し出している属性・貸し倒れリスクを考えるとフラット35は審査の緩さの割に金利は安いと感じます。

関連記事:フラット35住宅ローンの審査基準【徹底解説】適合証明書って?アルバイトでも住宅ローンが組める!?

関連記事:ソニー銀行の住宅ローンの審査基準【徹底解説】審査は厳しいのか? がん100%保障団信はお得 ?

消費者金融の借り入れは不利になる

auじぶん銀行のような金利条件のいい銀行でローンを利用するためには消費者金融のような用途が定まっていない無担保ローンがあるとかなり不利になります。

無担保で資金使途を問われず、すぐに現金を引き出せる「カードローン」 は印象が悪いです。

消費者金融からの借り入れがある場合、お金に行き詰まって困っていると判断されます。審査の厳しい金融機関で承認を取りたい場合は、完済してしまって信用情報をきれいにしてから、事前審査をしなければいけません。

ただ、完済しても直ぐには信用情報に反映されないため、少なくとも完済して3ヶ月以上経過してから事前審査をすることが望ましいです。

万が一、信用情報に残っている状態で、審査してしまい借り入れの申告をしていなければ、虚偽の申告をしていると判断されることになります。かなり審査が不利になってしまいます。

車のローン等資金の用途がはっきりしているローンであれば、消費者金融のような悪い印象を与えませんが、返済比率に悪影響を与えます。なぜなら期間が短いため年間の総返済額が高額になるからです。auじぶん銀行では、返済比率が35%を超えると審査そのものを受け付けてくれずテーブルにのりません。

関連記事:住宅ローン審査の個人情報で『異動』と表示された場合、住宅ローン審査で99%否決

関連記事:糖尿病で住宅ローンの審査に落ちた!住宅ローンで否決 謝絶とは?団体生命保険に加入できないとどうなる?

返済比率に余裕をもたせることが重要(35%以内)

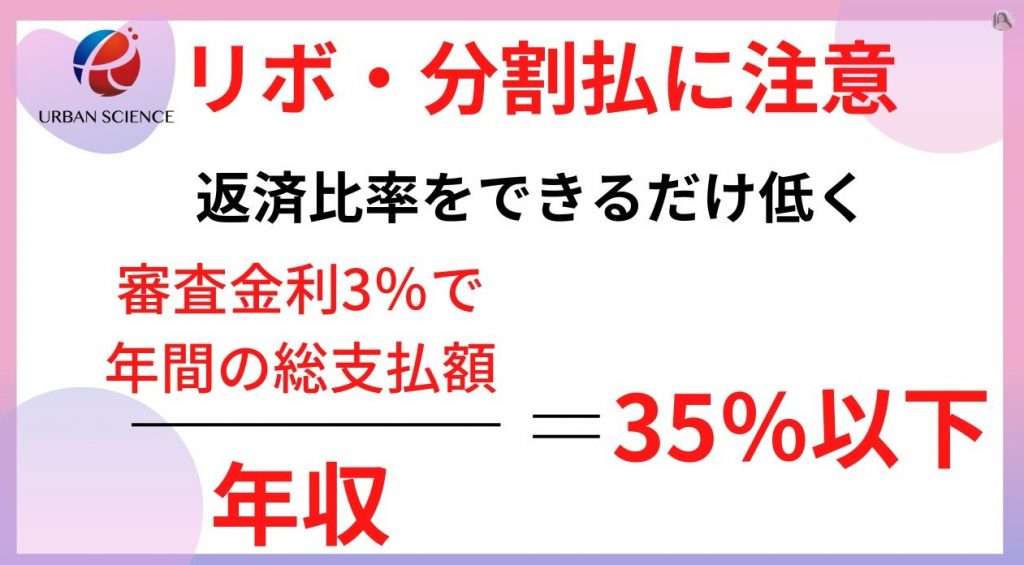

リボ払い等があると返済比率を圧迫する

条件のいい低金利の住宅ローンを利用するには、返済比率をおさえることが重要です。年間の総支払額が年収の35%以内にいさまっているかという視点で審査されますが、その年間の支払額を計算するとき、実際に利用する0.4%・0.5%の金利で計算したものではなく、金利上昇を見込んで3%前後の審査金利で計算した年間の総支払額が返済比率35%におさまっているのかという審査をします。

その返済比率を計算するとき、既存の借り入れがのせられます。つまり、リボ払い等の借り入れが返済比率にのせられるので、3%前後の審査金利で計算した年間の総返済額にプラスされて返済比率を計算されます。

返済比率の観点から考えるとできるだけ、物件価格をおさえて返済比率が35%以内におさまるように探すことが大切です。理想的には35%ギリギリではなく少し余裕がある31%~32%くらいには抑えたいところですが、現実的には、物件価格が高くなっているためそういった物件にはめぐりあわないことが多いです。

ちなみに審査金利3%であれば、100万円の借り入れをするとすると毎月3848円の支払いとなります。3000万円の借り入れであれば、3848円×30で11万5440円となります。この11万5440円×12ヶ月が年収の35%におさまっていればいいということになります。審査上での年収は税金等引かれる前の年収で計算されます。

リボ払い等があれば、この 11万5440円×12ヶ月 にその支払いをのせて計算します。

関連記事:毎月の返済可能額から物件価格を決める!計算方法は? 自分の年収なら、どんな家に住める?購入できる物件を年収から逆算できる!

車のローンを組む前に家のローンを組むのが鉄則

返済比率に大きく影響を与えるのが車のローンです。期間が短いので年間の総支払額はかなり大きな金額になり毎月の返済が5万円・6万円を超えてくると、ざっくり1500万円くらい借り入れ可能額が減ってしまいます。そのため、希望の借入額に届かなくなる可能性があります。そのため家を買う前に車を買うのではなく家を買ってから車を買うことが鉄則です。

もし、自己資金があれば、完済条件つまり借り入れまでに完済するという条件で審査をすると借入額が一気に増えます。

実際に完済条件をつけて審査した場合、金消契約つまりローンの契約までに完済証明書が必要になります。完済してから1週間くらいはかかるので、早めに返済してしまう動きが求められます。尚、車のローン等がある場合、事前審査の段階で返済予定表(返済明細表)が必要になります。

クレジットカードのショッピング枠に注意

条件のいい住宅ローンの審査を通過するためには、クレジットカードも影響してきます。つまりクレジットカードについているショッピング枠は、使っていなくても使う可能性があるので借り入れがあるものとして一部が返済比率にのせられます。ここは、金融機関によって取り扱い方が若干違いますが(使ったことがあれば返済比率に算入、使っていなければ算入しない等)、ポイ活等でショッピング枠付きのクレジットカードが多くあると不利になるため、審査する前に解約してしまうことが大切です。

延滞が1回でもあると不利になる

低金利で条件のいい住宅ローンの審査は個人情報の延滞に厳しいです。そのため、延滞が1回でも個人信用情報に記載があれば、かなり否決される可能性が高まります。

最近多いのが、携帯電話の延滞です。機種にもよりますが、金額が高くなってきているので、機種代金を割賦販売していることが多く毎月、機種代金と電話料金が引き落とされていますが、クレジットで支払っているという意識が薄くうっかり口座がカラになっていたというケースがよくあります。

この場合、延滞は個人信用情報に登録されてしまいうっかりでは済まなくなります。請求書を見落としていた等も言い訳にならず、3ヶ月を超えると債権が異動されます。そうなると金融事故となり、いわゆるブラックリストに載っている状態ですべての住宅ローンで否決されます。しばらく住宅ローンそのものが利用できなくなります。それが例え数千円の延滞であっても否決されます。審査の緩いフラット35でも一発アウトとなります。

金融機関には審査を緩めている時と締めている時がある

金融機関には、審査を緩めている時と締めている時があります。金融機関によってそのタイミングは違います。

緩めている金融機関はいつまでも緩めているのではなく必ず締めるタイミングが来ます。

金利が低い割に審査が緩くなっている金融機関を狙っていくことはお得にお得に購入するためには重要なポイントです。

事務手数料型や保証料型の違いの理解も大切

基本的に、住宅ローンには事務手数料型と保証料型があります。ネット銀行は事務手数料型のみの取り扱いになります。都銀・地銀では、事務手数料型と保証型のどちらか選べるようになっているところも多くあります。金利そのものは、事務手数料型の方が低く設定されています。

保証型の方が高く設定されていますが、繰り上げ返済をすると保証料が一部戻ってきます。その分金利が高く設定されています。ある程度繰り上げ返済を速いペースで考えている方は、保証型を選んだ方が総返済額が少なくなる可能性があります。そういった意味では金利の低さだけで住宅ローンを選ぶと損をすることになります。

関連記事:住宅ローンの「保証料」外枠と内枠どっちがお得?保証料型と融資手数料型どっちがお得?

事務手数料型は、融資事務手数料とも呼ばれます。住宅ローンを取り扱う金融機関に支払う手数料で、「定額型」と「定率型」の2つがあります。定率型は融資額にかかわらず「一律で○万円」という形で一定の金額を支払います。また、定率型は「借入金額の2.2%」という形で、融資金額に応じて金額が変動します。

ネット銀行での注意点は 、定率型は融資額にかかわらず「一律で○万円」とかなり安い手数料を設定していますが 、金利がかなり高いため、かなり速いペースで完済しないと割が合いません。

保証料型ですが、これは保証会社の保証を受けるための保証料という名目で支払います。万が一、住宅ローンの返済ができなくなってしまった場合、代位弁済といって、保証会社がローンを組んだ人の代わりに住宅ローンの返済を行います。しかし、住宅ローンを組んだ人の返済義務がなくなるわけではなく、保証会社に返済をすることになるだけです。

都銀・地銀では、事務手数料型と保証型のどちらか選べますが、どちらを選んでも審査は保証会社が行います。 ネット銀行に対抗するため事務手数料型の商品も提供しているにすぎません。当然のことながら事務手数料を支払えば保証料は必要ありません。

保証料型の保証料は、100万円あたり20600円くらいが相場です。初期費用として事務手数料とおよそ同じくらいの費用になるように設定されています。全国保証のようにローンを組む人の住宅ローンの審査内容によって金額を変えている保証会社もあります。その分、一般の保証料では貸し出せない属性の方も拾ってもらえるメリットが生まれます。保証料の支払いは、借入時に一括前払いする方法(外枠方式)と、保証料分を金利上乗せして毎月の返済額と一緒に支払う金利上乗せ方式(内枠方式)があります。

基本的には、 保証料型を利用する場合、借入時に一括前払いする方法(外枠方式) の方が総支払額が少なくなるので外枠方式を利用する方が多いです。

内枠方式の場合は、住宅ローン金利に0.2%が上乗せされるのが一般的です。

REAL BANK

未来の価値ある住文化を創造する

アーバン・サイエンス株式会社

〒564ー0063

大阪府吹田市江坂町1丁目16番10号 メゾン江坂102

TEL 06-6155-4980

E-mail:info@realinfobank.com

【当社HP】

https://www.realinfobank.com/