住宅ローン 夫が借入不可 奥さんの単独名義でローンは組めるの?共有名義との違いと注意点

関連記事:関西の新築一戸建てを仲介手数料最大無料で購入はこちら

妻単独で住宅ローンは可能なのか?主人単独での住宅ローンが厳しい時、どうすればいいのか?主人の信用情報に問題がなければ、収入合算すれば借り入れができる可能性がでてきますが、延滞等の信用情報に問題がある場合、選択肢が限られてきます。まずは主人に信用情報も問題があっても何か方法はないか探っていきます。

現在、男性の単独名義や夫婦共有名義の借り入れが一般的で、まだまだ妻の単独名義で住宅ローンを組む世帯はかなり少数派です。

主人名義でどうしても難しい場合、奥様を主体としてローンが通るように組み立てるしか方法はありません。ご主人が住宅ローンが組めない場合の対処方法を妻名義で住宅ローンを組む方法からメリット・デメリット、注意点及び夫婦共有名義との違いまで不動産業界歴20年以上の元大手仲介会社出身者が、解説していきます。

関連記事:新築一戸建ての仲介手数料は値引き・無料にできるの?値引き交渉の仕方と営業マンの心理

主人の住宅ローンが厳しい!どうすればいいの?

旦那さんが自営業で、収入がきびしいとか無職であったり、過去にクレジットで借入の滞納や破産をしてブラックの場合、妻単独名義の住宅ローンを通すしかない場合どうすればいいのか?

奥様が働いていると、配偶者でローンが組めるのか?あるいはどれくらいの住宅ローンが引っ張れるのかと考えると思います。

妻の単独名義の場合、理由を問われることが多い

基本的に、多くの金融機関では、妻単独名義の住宅ローンを組もうとすると、夫の方になにかあるのではないかと疑い、合算をしなくても、担保提供者もしくは、連帯保証に入るように言われ個人情報だけはチェックするのが普通です。つまり、妻名義の住宅ローンを組もうとすると、旦那さんが連帯保証人になることを条件に承認するのが一般的です。連帯保証にになると言うことは、個人情報をチェックされることを意味します。個人情報をチェックされると妻名義の住宅ローンであってもその審査は否決されます。

金融機関によっては、担保提供者の場合、個人情報をチェックするケースとしないケースがあります。 そもそも妻名義で申し込む世帯はかなり少ないため、かなり目立ちます。その結果「なぜ妻だけ?」と不思議に思われるだけでなく絶対に裏に何かあるというような意識で審査するのが金貸し業の思考方法です。そのため金融機関から単独名義の理由はなんなのか必ずツッコミが入ります。

要は、ご主人がいるのにご主人がローンを組まないと言うことは、ご主人になにか後ろめたいことがあるのではと、金融機関は考えます。不審に思われてしまうと終わってしまいます。

銀行の与信判断は、まだまだ古い考え方が残っていて、主人が働いてみたいなところがあるので、奥様が主たる債務者として話を持って行くと不審に考える傾向があります。また、会社の規模等勤務先の内容がまだまだ審査上、重視されていますが、融資実行後であれば、すぐに転職してもなにも問われない矛盾があります。

妻の単独名義だと夫に連帯保証人になる条件が多い

奥様が単独で話を持っていく場合、ご主人様の方でなにかローンがある、住宅ローンがある、金融事故を起こしているのではと疑われるのが一般的です。地銀ほど考え方が古い印象があり、ご主人様を連帯保証に入れる形でないと前に進みません。

妻の収入がそこそこあっても色眼鏡をかけて銀行はあやしんで見てくる傾向があり、夫を連帯保証人として立てるよう求められることがよくあります。 逆に主人単独の場合は、収入合算しない限り、連帯保証を求められることはありません。

ご主人様の信用情報をみられないように、返済比率が問題ないからと言って、奥様単独で、審査を通そうとしても、銀行の考え方は、夫婦でセットとして考えるので、ご主人様の信用情報もチェックされるのが一般的です。

ただし、奥様の属性(勤務先・勤続年数等)がいい場合、不審がられず、奥様単独で可能になります。

関連記事:住宅ローン審査の個人情報で『異動』と表示された場合、住宅ローン審査で99%否決されます。

妻単独の名義で住宅ローンを組める場合と組めない場合の違い

何の対策もなく妻の単独名義でも住宅ローンに申し込むと、総合的判断の結果、融資不可というような感じでよくわからない理由で否決される可能性もあります。では、どのような状況でどのように対応すべきかを解説していきます。

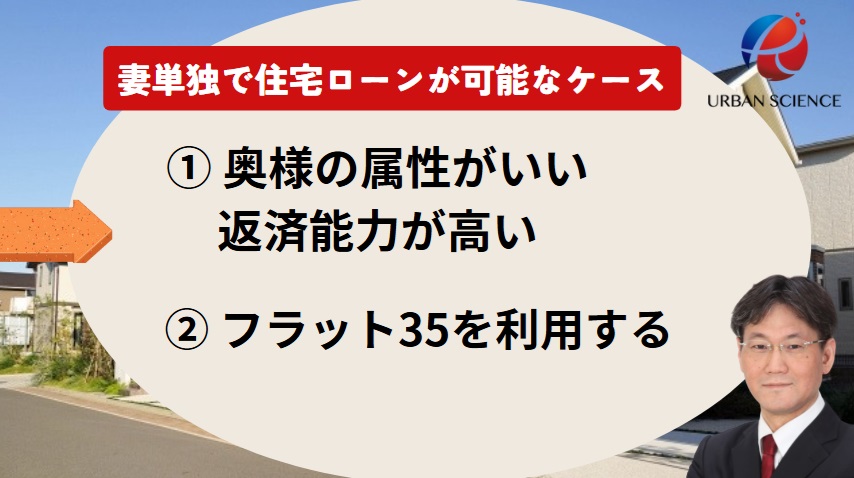

妻の単独名義でも住宅ローンを組める可能性があるケース

単独名義でも住宅ローンの審査に通る可能性があるケースとしては大きく、2つあります。

・妻の属性がいい・返済能力が高い

主人よりも妻の方が属性(勤務先・勤続年数・年収等)がいい場合、可能性があります。妻が上場企業の会社員や公務員や看護師等であれば、審査においては妻の方が属性がよく安定した収入があると見なされます。

・フラット35を利用する

フラット35は条件として、連帯保証人を求めていません。妻側の返済能力に問題がなければ、連帯保証人なしで借り入れが可能です。ただし、フラット35は金利タイプの選択肢が固定金利のみなので変動金利と比較すると金利が高く、適合証明書が取得できる物件にしか利用できないため物件選びも重要です。

属性によっては一部の都銀で、奥様をメインにして、組み立てていくことが可能なケースがあります。どの銀行でどう組み立てれば、金利面等の条件面で一番いい条件の住宅ローンをひっぱることができるのかご提案させていただいております。

確実なのは、フラット35で、奥様単独で申し込んでも何も突っ込まれることはありません。

フラット35は、奥様の属性が悪くても、つまり属性に関係なく単独での借り入れが可能です。また、奥様の年収が低い場合、親子リレー返済という方法で、両親のどちらかの年金収入を収入合算させることも可能です。

フラットの要注意点とすると、担保になる物件が適合証明が取得できることが絶対条件となります。

フラットの場合、奥様単独でも、つっこまれることはないので安心です。

もし、ご主人様が自己破産や信用情報に異動等がない状態で、住宅ローン審査が否決された場合、否決された理由をまず把握することが大切です。ご主人様で可能になる手をつくさなければいけません。銀行は、総合的判断でダメとしかいわないので、ひょっとすると、返済比率に問題があったり、担保物件に問題があったり、消費者金融を利用していたり様々な理由がありますが、それを解消して組み立てることができれば承認を得れる可能性が生まれます。

フラット35以外で、属性がそれほど強くなくても奥様単独で持ち込んでも大丈夫なケースも数は少ないですがありますので、銀行の絞り込みをしていく必要があります。

妻の単独名義では住宅ローンを組める可能性がないケース

・妻の属性が弱い・返済能力が低い

銀行の与信調査の仕方は、昔の時代のやり方が続いており、物件担保に頼った与信で会社の規模や勤続年数だったりします。個人の稼ぐ能力と返済能力は紐付いていないため、自営業・経営者というだけで、厳しい審査になります。住宅ローンの申込者には安定した収入が求められますが、 銀行の判断は属性(勤務先・勤続年数・年収等)で判断していきます 。夫婦でなく女性単身者も保守的な銀行ほど審査が厳しい傾向があります。この属性(勤務先・勤続年数・年収等) が弱いと、主人の連帯保証を求められるか否決される確率が上がります。

・夫が個人信用情報に問題がある

ほとんどの金融機関で、奥様単独で住宅ローンを組もうとすると奥様の属性が強くない限りかなりの確率で主人の連帯保証が求められます。夫が連帯保証人として条件になってしまうと、夫の個人信用情報も審査対象になってしまいます。

また、個人信用情報機関で異動(金融事故)となった場合、その債務を完済してから5年経過すれば、その履歴は消えることになっています。

しかし、過去に延滞で異動がついてしまったり、債務整理など金融事故を起こしていますと、CICやJICCなどの個人信用情報機関で異動の履歴が消えたとしても、金融機関のグループで独自に情報をデータベース化しているため、5年経過したからといって承認される保証はありません。勝負する金融機関の絞り込みが必要となります。

自己破産の場合、KSC(全国銀行個人信用情報センター)では、10年間自己破産の記録が残ります。しかし、10年経過したからといって審査が通る保証はありません。それぞれの金融機関で独自のデータベースに記録が残っている限り半永久的に厳しい可能性があります。おそらく官報の情報をデータベース化している可能性があります。

信用情報に異動がついていない状態で、延滞が多く否決された状態であれば、リカバリーの方法によっては承認を勝ち取れる可能性はゼロではありません。(延滞のAの数によります。)信用情報の内容次第では、ご主人様を主たる債務者として組み立てることが可能なケースもあるので、一度ご相談下さい。

まずはなんとかご主人で住宅ローンを組む方法がないのかあたり尽くして、もしくは考え尽くして無理だと判断してから、奥様主体でなんとか通す方法をあたっていく流れになります。

関連記事:住宅ローンで否決される理由とは?よくない条件で通すための最終手段とは?

そもそも夫が自己破産すると妻に影響あるのか?

関連記事:関西の新築一戸建てを仲介手数料最大無料で購入するはこちら

御主人様が、自己破産して、家族である奥様になにか影響があるのか気になると思います。

結論からいいますと、完全に独立した個人で別々なので、仮にご主人様が自己破産をしたとしても、奥様の個人情報にはなんの影響もありません。だから、奥様は上記のように住宅ローンを利用することが可能になります。しかし住宅ローンの審査は、単純ではなく家族全体で問題ないかという視点が入ってきます。

だから、本審査の時に、家族全員分の住民票の提出を必ず求められます。この住民票によって家族構成をチェックしています。当然、扶養家族が多いほど、お金が必要になります。

これが、奥様の属性が強く、例えば大手企業勤務であったり、公務員とかであったりすると、御主人様が、どんな仕事をしてどれくらいの稼ぎがあるのかは関係なく、切り離して単独で資金繰りに問題ないかの判断が可能になります。普通に考えるとご主人様を主たる債務者として審査するケースが一般的なので、奥様の属性が強くないと、御主人様になにかあると勘ぐられてしまう羽目になります。

関連記事:住宅ローン審査は保証会社がする!審査が通りやすい「全国保証」は都銀・地銀で使える!

フラット35は、奥様単独で住宅ローンを組むことが可能だが注意点も

関連記事:フラット35住宅ローンの審査基準【徹底解説】適合証明書って?アルバイトでも住宅ローンが組める!?年収の10倍借りれる?

奥様単独で、フラット35であれば、属性に関係なく単独でローンを組んでもなにも言われることはありません。ただ注意しなければいけない点があります。

フラット35は、確実に疑われずに奥様単独で住宅ローンを組むことが可能です。いままで、その点についてつっこまれたことがありません。

団体信用生命保険は妻が対象になるのがポイントです。

つまり、妻名義の住宅ローンということは、団体信用生命保険は、妻にかけているということです。

普通の夫名義の住宅ローンでは、団信は、ご主人を対象にしているので、夫が亡くなった場合は住宅ローンはなくなりますが、妻名義の住宅ローンの場合は夫が亡くなっても支払いは当然続きます。

家庭の収入の柱がご主人さんの場合、ご主人がなくなり、支払いに困らないように物件価格も抑えて探していくのが無難かもしれません。

妻名義の住宅ローンの場合はローン残高と同じくらいあるいは相応の生命保険を新たに夫を対象にかけてリスクヘッジするのが安全かと思います。

関連記事:低収入でも大丈夫?希望額の住宅ローンを借りる方法 自営業でも借り入れできる?

あいにくフラット35の場合、返済比率がどの金融機関よりも緩く、つまり審査が緩く年収の割には、かなり多くの住宅ローンを引っ張ることが可能になります。

また、支払いが問題ないことが、前提条件ですが、奥様単独で欲しい物件の住宅ローンをひっぱることができないという場合、フラット35の場合、親子リレー返済という方法もあり、両親の年金収入と合算させて借り入れ額を増やすという方法もあります。いずれにしても、物件価格だけでなく諸費用もできるだけ割安に購入することが望ましいといえます。

フラット35で、本人は確定申告で200万円ちょっととお父さんの年金収入200万円ちょっとで、400万円超えると借り入れ額が一気に増え、3700万円くらい借り入れをひっぱったことがあります。

関連記事:住宅購入の諸費用の具体的な内訳と相場!節約できるのはどれ?いつ支払う?【徹底解説】

関連記事:仲介手数料は値引き・無料にできるの?値引き交渉の仕方と営業マンの心理

さらに、フラット35の場合、産休中でも奥様が主たる債務者として、申込ができるのも大きな特徴です。ただ本申し込みの時に、会社にお願いする書類があり、いついつ復職しますというフラットの書式の証明書が必要となります。審査のタイミングしだいで、返済比率を計算する年収が割り戻し計算になる場合、給与明細が必要書類として必要になる可能性があります。そして、復帰するまでの自己資金のエビデンスが必要となる可能性があります。(必要な金額はフラットの基準で算出される。)

フラット35の一番の注意点は、購入しようとしている物件にあります。担保物件の審査が厳しい傾向にあり、最低限適合証明書がでる物件でないとフラット35は利用できません。どの物件でもフラット35は利用できるわけではありません。物件選びも重要です。

フラット以外の金融機関で奥様だけで住宅ローンが可能なケースは?

また、奥様が公務員や看護師などなど属性がいい場合は、三井住友銀行では、ご主人様を連帯保証に入れずに奥様単独で取り扱いができるケースがあります。万が一、産休に入っていても産休に入る前のフルで働いていた時の源泉徴収票の年収で、返済比率を計算してくれます。

また、ご主人様が収益用のローンや住宅ローンがある場合でも、奥様の属性がいい場合、ご主人様を切り離して、奥様だけの返済比率でみてくれることがあります。

傾向としては、地銀の方が古い審査基準に縛られている印象があります。

どの金融機関でも共通していえることは、奥様主体で、話を持っていき、ご主人様の連帯保証が要求されない場合は、それなりの理由がないと様々なこと(金融事故等)が疑われます。その場合、奥様の強い属性がある場合に限っては、つっこみがは入らない可能性があります。

銀行の与信判断において、以外とイレギュラーなケースの場合、地銀より都銀の方が承認を得れる可能性があったりします。取り扱いが多く、与信ノウハウがアップデートされているからだと思います。

例えば、住宅ローンを利用する場合、永住権があることが絶対ですが、三井住友銀行では、厳しい条件はありますが、永住権がなくてもテーブルにのることがあります。

りそな銀行でも、御主人様の属性が弱く、奥様の属性が強い場合、奥様単独で取り扱うことも可能です。その場合、話の持って行き方とすると、御主人様が自営業なので等の理由づけが考えられます。万が一、産休中の場合、フルで働いていた時の8割の収入を返済比率の基準年収とします。産休・育休中の場合、融資実行から1年以内の復帰条件が付いてきます。

産休中でも仕事復帰する予定であれば住宅ローン審査のテーブルにのる銀行は、他にもあります。三菱東京UFJ銀行もペアローン、収入合算可能です。 単独申込みも可能です。属性によりますが年収100%で審査可能です。

住信SBIネット銀行も、 奥様の属性が強い場合、奥様単独で取り扱うことも可能です。最近は奥様単独でもつっこまれることなくスルーしている案件はありますが、2023年現在上場記念で全体的に審査が緩められている傾向があるため購入のタイミングで、どうなのか注意が必要です。

結局のところ、奥様の属性(勤務先・年収・勤続年数)がしっかりしているほど、御主人様を連帯保証に求められる可能性が低くなります。又、しっかりしているほど、単独で主たる債務者として審査をする不自然さがなくなります。連帯保証に入らなければ、信用情報をチェックされることはありません。

関連記事:関西の新築一戸建てを仲介手数料最大無料で購入はこちら

奥様の収入がアルバイトでも親子リレーローンという方法がある!

フラット35の場合、正社員ということが条件にはなりませんが、アルバイトの場合、収入が低すぎて融資金額に届かないという事があるかもしれません。その場合、フラット35には親子リレーローンという方法で収入合算して融資金額を引き出すことができます。

フラット35は、アルバイトでも主たる債務者として住宅ローンの利用が可能な唯一の金融機関です。

つまり、ご両親さんが健在で、借り入れがない場合、年金収入しかなくてもご両親さんの年金収入を足すことができます。父がダメなら母の年金収入を足すことも可能です。ご主人様のご両親がムリなら、奥様のご両親と収入合算することも可能です。

フラット35の個別のご相談はアーバンサイエンスまでお気軽にご相談下さい。

ただフラットは、人物の審査は緩いですが、物件の審査は厳しいので、新築なり築年数の新しめ物件で適合証明書が取得できる物件を狙っていかなければいけません。また審査を通過する確率を上げるためには、フラット35のSを利用できる物件が必須となります。

フラット35の審査基準の詳細は下記をご参照下さい。

親子リレーローンでも難しい場合、再度、ご主人様でなんとかならないか確認してみましょう!

ご主人様でなんとかする方法は、下記記事をご参照ください。

フラット35のご相談はアーバンサイエンスにお任せ下さい!

意外と忘れているのが連帯保証になっていたこと

関連記事:関西の新築一戸建てを仲介手数料最大無料で購入するはこちら

妻名義で住宅ローンを組む結論にたどり着く前に、主人をメインとして住宅ローンを組む方法がないか再度確認しておくことも大切です。審査をすればするほど、信用情報に審査をした履歴が残っていきます。住宅ローンを組むための組み立てや戦略をしっかり立ててから進めていくことが大切です。御主人様が、過去に個人情報でなにか事故にあったとか借り入れをした記憶がない場合でも注意が必要です。なにかの縁で、だれかに連帯保証に名前を貸していたりすることがあるからです。意外と忘れていたりしますが、連帯保証として入っていても、個人情報に影響があります。なぜか事前審査をするとなんの覚えもないのに否決されたりする場合、なにかの連帯保証に入っていることがあります。

誰かに頼まれて、連帯保証になっていたりする場合、自分で何かローンを組んだという意識が低いため、完全に忘れていることもよくあります。

このようにご主人様の何かのローンを組んで、奥様が連帯保証をしていた場合には、夫が自己破産したことによって債務を免れたとしても、妻の連帯保証契約はそのまま残るので、奥様はご主人様に代わって、連帯保証債務を負担する必要があります。

この場合、奥様単独での住宅ローンは絶望的です。もし、審査が思わしくない結果になっている場合、かならず原因をつかんで対策を立ててから動くと結果が違ってくる可能性があります。

奥様に借金があり、ご主人様が問題ない場合はどうなる

逆に、申込者本人ではなく、妻がカードなどで借入をしている場合や借り入れの延滞の履歴がある場合、住宅ローンにはどのような影響を受けるのか?

上記でも説明しましたように、夫婦でも個人情報は別々なので、連帯保証・連帯債務になっていない限り、奥様が個人情報にキズがあったとしてもご主人様には影響しません。

奥様が単独の場合、ご主人様になにかあるのではないかという疑いが向けられますが、ご主人様が主債務者の場合、奥様のチェックはありません。

銀行など金融機関が、住宅ローン審査で申込人の借入状況を調査するときは「個人信用情報」を参照します。個人信用情報とは個人の借り入れに関する記録で、どこの会社からいくらの借入をしているのかや延滞があるのかなどの情報が登録されています。ここで延滞マークのAが何ヶ月も連続してついていたりすると、審査を通過するのが厳しくなります。

この信用情報のチェックはご主人様が主たる債務者として申し込む時は、申込者本人の信用情報のみとなります。ご主人様が問題ない場合は、基本的に申込者本人ではない人つまり妻の信用情報まで調べることはありません。

ご主人様が、メインで申し込みする場合、収入合算したりしない限り、奥様の借り入れ状況をチェックされることはありません。

妻を主たる債務者で話を持って行くと、奥様の属性次第でご主人様の信用情報の内容が疑われますが、主たる債務者がご主人様の場合は、奥様についての追及は全くありません。

そのため、妻が多額のサラ金やクレジットカードローンを抱えていたり、延滞があったり、ブラックであったとしても、ご主人様に問題が無ければ、全く問題なく住宅ローン審査に通りますし、家を購入することが可能です。

なお、妻だけではなく同居の親でも同じことがいえます。

ただ、収入合算するとなると、当然、信用情報をチェックされるので、収入合算はできません。

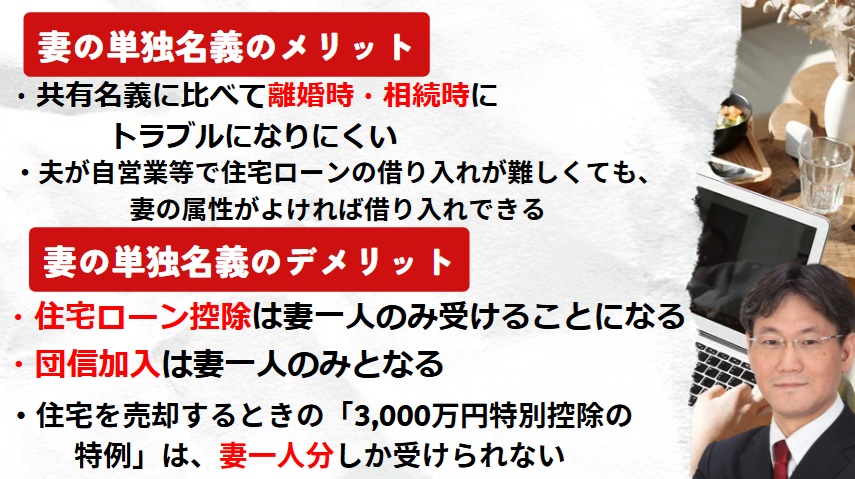

住宅ローンの奥様単独名義のメリット・デメリット

ご主人様が単独で住宅ローンを問題なく組める場合で、年収的に問題なく全額ローンを組める場合、ご主人様単独での名義にするパターンは多くあります。収入合算(連帯債務・ペアローン)しない限り奥様の名義を入れる方は少ない傾向があります。(連帯保証の収入合算でもご主人様の単独名義の方は多い)

同じように、ご主人様がローンが組めない場合、奥様単独で住宅ローンを組む場合、ご主人様の名義を入れるという選択肢はなくなりますが、奥様単独で住宅ローンを組んだ場合、メリットとデメリットを整理してみました。

下記にメリットをまとめました。

【1】離婚のリスクを考えた場合、単独名義のメリットがある

マイホーム購入時のテンションの高いときに離婚した時のことをイメージできる方はなかなか少ないと思いますが、夫婦人生何が起こるか分からないのが現実です。主人単独名義であっても、奥様単独名義であっても理屈は同じです。

夫婦共有名義で住宅ローンを組んだ場合、夫婦仲が悪くなるなどで離婚となった際にややこしくなります。売れないと縁をきれないことになることが一般的で、売るにも、所有者として2人の意見が食い違ってくることが多く、売却がなかなか進まないというデメリットが生まれます。

さらに売却する時、離婚する者同士が協力して売却活動をしなければならず、それが苦痛になることも考えられます。

つまり、共有名義の家の売却は、所有者全員の署名と捺印が必要になるからです。 マイホームの居住権をどうするか、借り換えするのか、債務の取り外しできるのか、売却するのかなど様々なハードルがでてきます。

一方、単独名義の場合、離婚時における住宅ローン問題が夫婦共有名義のようなトラブルはなく、単純化されます。名義人がローン払い続けるもしくは、単独の意思で売却もできるというのが基本となるため、問題解決において分かり易く、無駄な争いがありません。

家を夫婦共有にすると、離婚時に財産分与のことでもめる可能性が高くなります。

また、どちらか一方が住み続ける場合には、どちらが住むかにもよりますが、住宅ローンどうするかの問題や贈与の問題など様々なトラブルが考えられます。

下記にデメリットをまとめました。

【1】住宅ローン控除・団体生命保険のデメリット

2人の方が住宅ローン控除を最大限生かせることができる年収がある場合には、連帯債務にするメリットが生まれます。住宅ローン控除が1人分しか受けられない分だけ、不利になる可能性があります。

主人の方が年収が高く稼いでいる場合で信用情報だけがダメで住宅ローンが使えず、しかたなく奥様がローンを組む場合、産休・育休時のように年収が下がるようなタイミングがある時、ローン控除的には不利になる可能性があります。

奥様単独で住宅ローンを利用した場合、団体信用生命保険に加入できるのが、奥様だけで主人が加入できないので、ご主人が亡くなっても、住宅ローンの支払いは続いていくことになります。そのリスクが気になる場合、類似の保険商品がないことはないので、一度ご相談下さい。

また、奥様を主体としてフラット35で組み立てて、奥様の収入が少なく、親子リレーローンで収入合算しないと希望の融資が受けれない場合、本人の両親のいずれかと収入合算もできますが、主人の両親のいずれかとも収入合算が可能になります。年金収入でも収入合算できるのがフラット35のスゴイところです。問題となるのが、奥様とご主人の両親のいずれかと収入合算しながら離婚したときデメリットがあります。ただし奥様の両親と収入合算したときは離婚におけるデメリットはありません。

【2】売却時の3,000万円特別控除も1人分しか受けられないデメリット

主人単独でも同じことがいえますが、マイホームの売却時に受けられる3,000万円特別控除も、1人分のみとなり、大きく利益が出る場合、2人分ある方が譲渡所得税をおさえることができます。利益がでても数百万円とか、1人分で問題ない場合、利益が全然出ないという場合は、影響ありません。

不動産を売って得た「売却益」には「譲渡所得税」が課せられます。しかし、譲渡所得税には、「3000万円の特別控除」という特例が適用される場合があり、適用されれば譲渡所得税を抑えれます。

順番としては、ご主人の住宅ローンの可能性を可能な限り尽くしてそれでも無理だとわかった場合、奥様でなんとかローンを組むことができないかの可能性を考えていく流れになります。奥様でローンを組む場合のメリット・デメリットも理解した上で、進めていくことが大切です。

不動産取引は、契約~決済まで1人の営業マンが対応します。不動産業界は、離職率が高いため、営業マンの当たり外れ、スキルの差があります。家探しの第一歩は、どの会社ではなく、営業マン探しからスタートです。プロのエージェント「アーバンサイエンス」までお気軽にご相談下さい。

REAL BANK

未来の価値ある住文化を創造する

アーバン・サイエンス株式会社

〒564ー0063

大阪府吹田市江坂町1丁目16番10号 メゾン江坂102

TEL 06-6155-4980

E-mail:info@realinfobank.com

【当社HP】

https://www.realinfobank.com/