- 家を買うベストのタイミングは?住宅購入の年齢・年収・ライフステージを徹底解説

- 年齢から考える家を買うタイミング

- 年収から考える家を買うタイミング

- 結婚のタイミングで家を買ってしまう!

- 出産して、子供が小学校に入る前には買ってしまう

- 学校区内で探すパターン

- 子供が親元を離れた時の買い替え・住み替え

- 転勤族が定年退職したタイミング

- 家賃がもったいないと本気で思い始めてから

- 周囲の人が家を買ったタイミング

- 頭金・貯金が貯まったタイミング

- 購入を考える時期

- 低金利は続けば、不動産の値上がりは続く?

- 居住用不動産に好景気・不況は、あまり関係ない!

- コロナが与える不動産業界への影響

- 東京オリンピック後の住宅価格は?ウッドショックの影響は?

- お得に住宅購入できる制度もきっかけになる

- 住まいに「買い時」はない!結局、自分のタイミングで、自分の価値基準で物件選びをする

- まとめ

家を買うベストのタイミングは?住宅購入の年齢・年収・ライフステージを徹底解説

関連記事:関西の新築一戸建てを仲介手数料最大無料で購入するはこちら

家を買うタイミングは人によってそれぞれ異なり、自分のタイミングで考える必要があります。タイミング的に多いのが、ライフステージが変わっていくタイミングで住宅購入を考える方が多く、結婚・出産・入学・定年や年齢的にローンを組むのが難しくなる前に購入してしまおうとする方が多いです。家を買うベストなタイミングについて、それぞれのタイミングを解説していきます。

年齢から考える家を買うタイミング

この年齢を意識して、不動産購入のタイミングを考える方は、多いのではないでしょうか?長期間の住宅ローンのことを考えると、遅くなればなるほど完済の時期が遅くなりますし、住宅ローンを組むことができなくなるのではと考えるからだと考えられます。

不動産購入のタイミングとしては、30歳代前半が一番多いと思います。40歳代になってくると、もうすでに1回目の購入は住んでおり買い替えのタイミングも視野に入ってきます。全体として、住宅を初めて取得するいわゆる1次取得者の年齢は30歳~40歳代半ばくらいの方がほとんどで、購入者のほとんどの割合を占めます。

年収から考える家を買うタイミング

購入するタイミングがどのライフステージで購入するかは、人によって大きく異なります。年収がいくらになれば、家を考えるというタイミングというものはありません。

ただ年収によって違うのは、新築住宅を購入する層の方が、中古物件を購入する層よりやや高めというくらいです。

収入によって、住宅ローンの借入額が違ってきます。去年の源泉徴収の税金等引かれる前の金額が基準になり、返済負担率が計算され、最大可能な借入額が決まります。

まずいくらくらいの借り入れができるのかと毎月いくらくらいの支払いまでが可能かという点がわかれば、予算をどれくらいにして探していくのかという目安がわかります。

結婚のタイミングで家を買ってしまう!

結婚のタイミングで、マイホームの購入を検討し始める人も多いです。いったん賃貸に入ってから購入するとその間の家賃がもったいないと考える方は、多いのではないでしょうか?結婚のタイミングであれば一度の無駄もなくマイホームを購入したことになります。

まだ、子供が生まれる前であれば、夫婦共働きであれば、収入合算して夫婦の共有名義により住宅ローンを組みやすいというメリットもあります。単独の収入で返済負担率に問題なければいいのですが、希望の不動産を購入するには収入合算が必要となった場合、育休・産休中であれば、収入合算での住宅ローンは組みにくくなるので、そうなる前に収入合算すれば、若い夫婦でも家を買うことができます。スタートラインに早く立てば立つほど、早く完済することができ、繰り上げ返済をしなくても定年前に完済できるかもしれません。

また、住宅ローンを組むタイミングが遅いと、住宅ローンが組めなくなる可能性もでてきます。例えば、病気を患い糖尿病等で健康リスクがある場合、銀行ローンは否決となります。

出産して、子供が小学校に入る前には買ってしまう

結婚してすぐに家を買わなくても、子供の誕生をきっかけとして家の購入を考える人も多くいます。小学校に入ってしまうと、学校区限定で探さなければいけなくなるため、選択肢が限られてしまいます。そのため、小学校に入る前には、家を購入してしまいたいと考える方がかなり多いです。

よくある動機が、手狭になって住み替えを考えるパターンです。

子供が生まれて現在の家が手狭になり、これからの子育てや子供の教育に適した環境を得ることが動機になり探し出すことも多いです。

いますぐ子供部屋が必要でなくてもいずれ必要になる子供部屋を作ったり、目当ての小学校区に入れるために引っ越すなど、子供や家族のためにより良い環境を作りたいと考え賃貸からの脱出を考えていきます。

学校区内で探すパターン

子供が、小学校に上がる前に、購入のタイミングを逃した場合、小学校区もしくは、中学校区で探すことになります。結局、住宅ローンが組むことを考えると、子供が学校区が関係なくなるタイミングでは、遅すぎるのではという判断になり、学校区の中で、妥協できる物件がでてくれば、購入の決断をすることはよくあります。

学校区内で探す場合、中古物件が中心になります。タイミングよく気に入った新築が分譲されれば新築も検討できますが、学校区内に絞り込むと、選択肢がかなり少なくなります。

特に、小学校区で探す場合、学校までの距離を気にする方が多いです。まだ小さいので通学の負担を考えてのことだと思います。

学校の近くに住んでいれば子供の通学の負担を軽くできるだけでなく、両親にとっての子育ての負担も軽くでき何かとメリットがあります。

子供が親元を離れた時の買い替え・住み替え

子供が一人暮らしを始めたり就職したりして親元を離れたタイミングで、利用しない部屋が増えます。

その場合、夫婦2人の生活だけを考えて、駅前の便利な新しい住宅購入や買い替えを検討するタイミングになります。

また、家を購入していた場合、水回り等リフォームをしなければいけないタイミングと重なります。意外と高いリフォームの見積もりをみて、買い替えてしまおうと決断するケースも多くあります。

転勤族が定年退職したタイミング

転勤族の場合、住宅の購入のタイミングを逃してしまう方が、まれにいらっしゃいます。

そういった方は、定年退職をきっかけとして新しい家を買ったりします。また、郊外の戸建に住んでいる方は、駅近物件に買い替えたりします。その場合、自己資金がたまっているので、現金で購入する方もいれば、ほとんどを現金で支払って少しだけ組めるだけの住宅ローンを組むというパターンの方もいます。60代になると、組める期間も短く、住宅ローンの審査もかなり厳しくなります。現金を多く用意することにより、貸出リスクを緩和することにより高いハードルをクリアできると物件価格の一部を借り入れができたりします。

どの金融機関でも、50歳を超えると、諸費用ローンが厳しくなるのと同じで、年齢が高いほど、自己資金が要求されます。

また、子供も独立していて、定年の頃合いで、生活を充実させるために、駅近で便利でコンパクトな家に住み替えるケースもあります。その場合、郊外の一戸建てから駅近マンションへ住まいを買い換えたり駅近の一戸建てへ住み替えたりするパターンが多いです。郊外だと車がないと困りますが、便利な立地であれば、車を所有しなくてもすみます。この都心回帰の流れは、ずいぶん前からありましたが、なお一層この流れは強くなっています。

家賃がもったいないと本気で思い始めてから

家計の状況を見直すことがきっかけで、家賃の負担の大きさが気になりだし、本気で家賃がもったいないと思い始めたタイミングで動きだす方もいます。

結局のところ、購入しようが賃貸に住もうが、どこに住もうが住宅費は、絶対にかかります。賃貸物件に住んでいる限り家賃の支払いが必要となり、いくら家賃を支払い続けても自分の資

産としては残りません。

つまり、永遠に支払い続けないといけない住宅ローンと同じです。つまり永遠のローンです。しかし、住宅ローンには期限があります。

最近の住宅ローンは低金利なので、住宅ローンの毎月の返済額は、毎月の家賃と同じくらいに設定でき、同じ条件の支払いの場合、分譲住宅のグレード(設備・仕様)で住むことができ、家の広さも広くなりより条件のいいところに住むことが可能になります。そのため、賃貸よりも持ち家のほうがいいと考え、住宅購入を決意するパターンが多いです。

長生きすればするほど、価値ある不動産であれば、購入する方が、お得になります。価値ある不動産であれば資産として残ります。

周囲の人が家を買ったタイミング

ある程度の年齢になってくると、友人や会社の同僚のなかでも家を買ったという人が出てきます。同年代やライフステージが同じ人が家を買ったと聞くと、自分もそろそろ家をかわないといけないと考えるきっかけになり、考え始める方も多いと思います。

頭金・貯金が貯まったタイミング

最近は、金利が低く、どの銀行も諸費用ローンが利用できるため、頭金がたまってから購入しようと考えるより、最低限の手付金を用意できれば、購入の決断をしてしまう方も多くいます。

貯金している間も、家賃が発生することでもったいないと考えるのかもしれません。

家を買うときは、お金が必要になります。そのため、なんとなく家を購入するためには貯金しなければいけないと考え、ある程度の金額が貯まったところで家を買おうと考える方もいます。実際には、手付金と印紙代が最低限用意でき、諸費用ローンを含めた住宅ローンの審査に問題がなければ、契約を進めることが可能です。

購入を考える時期

年間を通して不動産の動きのパターンは毎年同じ動きを繰り返しています。会社の転勤や異動、子どもの進学に重なる1月~3月・4月や、9~10・11月ごろは不動産取引が活発になるシーズンです。

この時期に探して動いている方の特徴は、決断が早いことです。同時に競争相手も多く、人気物件はすぐに売れてしまい、2番手になってしまったりすることがあります。

中古物件を購入する場合は、関係ないですが、新築一戸建てを購入する場合、分譲会社の決算期を意識して、動くと値段交渉しやすい可能性があります。大手建売分譲会社の飯田グループの決算は、2013年の経営統合に伴い、3月に決算時期が統一されました。

中古を購入する場合、お得に購入できるかどうかは、売主様の売却理由に大きく左右されます。売り急いでいる場合は、割安になりますし、とにかくじっくりと売っていきたいという場合、価格が下がりにくくなります。

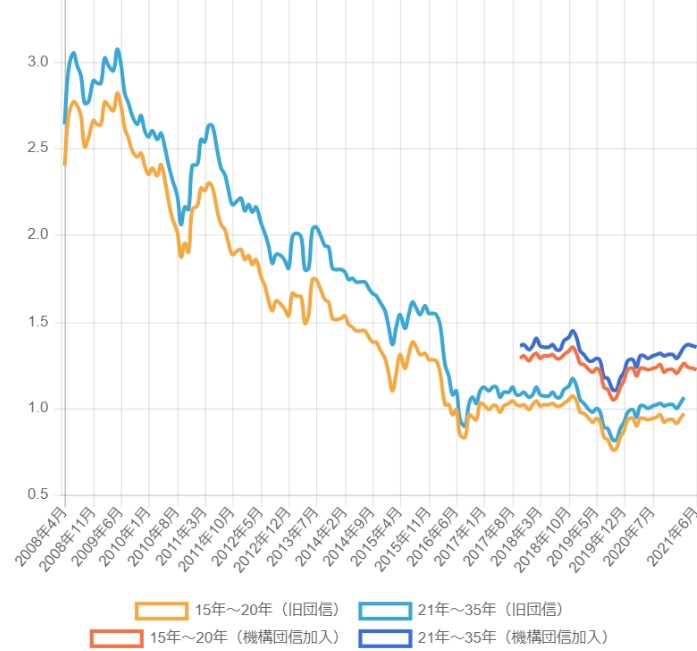

低金利は続けば、不動産の値上がりは続く?

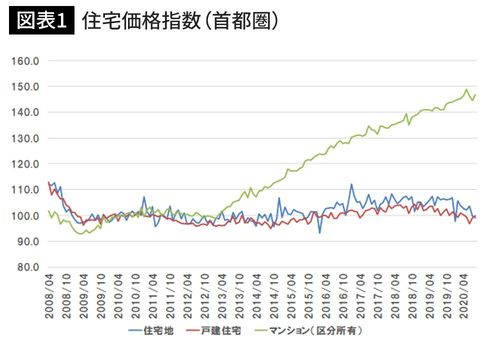

金利と不動産の値動きには一定の関係があります。金利が下がれば、不動産価格が上がり、金利が上がると不動産価格が下がります。金利が上がらないと、不動産価格は下がらないので、高止まりの状況が続くと予想されます。

金利が下がれば、不動産価格が上がる!

金利が上がれば、不動産価格が下がる!

日本銀行の低金利政策のため、かなりの低水準で推移していた金利ですが、今後も、コロナで受けた経済的ダメージから回復するためにもしばらくは低い水準で推移が続くと予想されます。

関連記事:国土交通省 不動産価格指数を参照

住宅ローンの金利は、当面は現在の低い水準ではありますが、2021年8月では1.28%で11月では1.33%とやや上昇しつつあるといった状況です。フラット35の金利は、2021年に入ってからも1.3%前後で推移しています。当面、急激に上昇する可能性は低いと考えています。

居住用不動産に好景気・不況は、あまり関係ない!

基本的に、住宅は、生活するために絶対に必要なものなので、不況になったから買わない、好景気になったから買うというものではありません。そのため、不況になったら下がる、好景気になったら上がるというものではありません。どちらかというと、自分たちのライフステージに大きく影響を受けながら、買うタイミングが決まっていきます。

住宅つまり住むところは、絶対に必要なものなので、不況であることは、関係ありません。

不景気になると、不動産業界全体が影響を受けるイメージを持たれる方がいらっしゃるかもしれませんが、基本的に影響を受けるのは、商業不動産であって、居住用不動産は関係ありません。

不動産投資する上でも、居住用不動産は、底堅い需要が見込めます。

コロナが与える不動産業界への影響

社会に与える新型コロナウイルスの影響が非常に大きいため、不動産業界全体が長期的に低迷していると勘違いしている方も多いかもしれません。

しかし、居住用不動産は新型コロナウイルスの影響は一時的なものでかなり限定的です。不動産業界全体に対して与える影響は、2020年4月・5月の緊急事態宣言の時期に限られ、6月以降すぐに回復し、もう一部屋需要が喚起され、コロナバブルとなり、値上がりが続いています。コロナバブルで供給以上に需要が強すぎ売れてしまったため、売り出し中の物件が、中古・新築ともに、極端に少ない状況です。

例年より売り出し物件が、4割くらい少ない理由としては、例年以上の需要があるのに対し、売却層の売り控えが考えられます。

ワクチンの接種率や感染率の進んだ状況が続けば、中古・新築ともに供給が増えるのではと考えられますが、急激に増えるものではなく、徐々にもとに戻っていくと思います。海外の不動産価格を考えると日本の不動産はまだまだ安いので、まだまだ値上がりの可能性は秘めています。

不動産は「衣食住」という生活の根本的な基盤に関する部分であり、住宅費用は「生活費」として絶対に必要なものなので、居住用不動産の売買やリフォームの需要は下がりにくい傾向があります。

よほど大きな経済の落ち込みがない限りは、売買において不動産業界への新型コロナウイルスの影響はこのままほとんど影響がない状況が続くと予想されます。

東京オリンピック後の住宅価格は?ウッドショックの影響は?

新型コロナの影響で、コロナ需要で、住宅購入の需要が世界的に強くなり、木材の供給が世界的に不足して木材価格が高騰するウッドショックのため、住宅価格はオリンピック後も上がり続けています。

関連記事:世界的な木材争奪戦、住宅価格は確実に上昇か?低金利政策の不動産インフレに加え、巣ごもり需要で加速!?

お得に住宅購入できる制度もきっかけになる

こういった制度は、決め手にはなりませんが、背中を押してもらうことができます。

・住宅ローン控除

住宅ローン控除は、「年末の住宅ローン残高の1%が所得税・住民税から控除される」という制度です。

2019年の消費増税とともに、控除期間が10年間→13年間と3年間延長されました。さらにコロナ禍での経済対策として、次のように適用期間が延長されています。

・注文住宅:2021年9月までに建築すること

・新築、中古住宅の購入:2021年11月までに契約し、2022年12月までに入居すること

今後の状況については逆ざや問題で1%→0.7%が議論されているが、まだ決まっていません。政府内の駆け引きがあり、住宅建築業界を所管する国交省が住宅購入の勢いが落ちることを懸念してしています。0.7%で落ち着けば、今は0.7%より低い金利のローンが多いので逆ざやはまだ残ります。

・すまい給付金はもうすぐ終了

引上げ後の消費税率(10%)が適用される住宅を取得する場合、引上げによる負担を軽減するため現金を給付する制度です。 対象者が、住宅を購入(中古も可)して、申請をすると最大50万円が受け取れる制度です。

対象者とは…

◎住宅を取得して、その住宅に自分で住む。

◎収入が一定以下などです。

そこで、低収入の家庭での増税の負担を減らすために設けられたのが、「すまい給付金」です。年収が一定より低い方が住宅を購入すると、最大50万円の給付金が支給されます。

増税前は年収510万円以下という要件でしたが、増税後は年収775万円以下と受け取れる幅が広がっています。

こちらの制度は、コロナ禍での期間延長はされていません。

・グリーン住宅ポイント制度はもうすぐ終了

コロナ禍での経済回復を図るため、創設されたのが「グリーン住宅ポイント制度」です。こちらは新築住宅の建設や購入、中古住宅の購入、リフォーム工事、賃貸住宅の建築が対象となっています。

内容に応じて最大100万円相当のポイントを発行。家電やインテリアなどの商品と交換したりできます。

・贈与税の非課税枠

ご両親や祖父母から資金を援助してもらうとき活用できるのが「住宅取得等資金に係る贈与税非課税措置」です。

2021年3月までは非課税枠が最大1,500万円で、その後は段階的に小さくなっていく予定でしたが、コロナ禍で2021年12月まで最大1,500万円となっています。

消費税が10%の住宅を取得した場合の非課税限度枠

| 住宅用家屋に係る契約の締結日 | 一般の住宅の場合 | 省エネ等の住宅の場合 |

|---|---|---|

| 2019年4月1日~2020年3月31日 | 2,500万円 | 3,000万円 |

| 2020年4月1日~2021年12月31日 | 1,000万円 | 1,500万円 |

住まいに「買い時」はない!結局、自分のタイミングで、自分の価値基準で物件選びをする

関連記事:関西の新築一戸建てを仲介手数料最大無料で購入するはこちら

結局、不動産価格が下がる気配はありませんが、仮に不動産価格が下がったとしても、金利は間違いなく上がっていることになります。結局のところ、購入のタイミングは自分のタイミングで考えるしかありません。

値段の上がり始める頃の平成25年の変動金利の実際の貸出金利は、1%前後でした。

コロナショックにより大きく落ち込んだのは2020年の4月と5月だけで、その後すぐに不動産取引は、回復しています。2020年の夏以降、売り控えによって、売り出し物件が少なくなったのに対し、購入者層のコロナのもう一部屋需要がかなり強く、相場は以前より強くなっています。

コロナで受けた打撃を考えると、すぐに金利が上がることは考えにくいところを考えると、不動産価格はしばらく上昇・高止まりが続くと考えられます。

売買の購入層は、コロナの影響を受けていない人が多いです。そのため不動産価格には影響はありません。

結局、今後の価格の動きを予測するのは様々な要素がからみあうので非常に難しいことです。

購入のタイミングは自分のタイミングで考えベストな物件選びをすることが大切です。

まとめ

家を買うタイミングは人によって考え方や価値観は違います。しかし、実際に家を買った人の年収、年齢、ライフステージのタイミングなどを見ると共通点もあります。自分や家庭の状況も考慮しながら、最適なタイミングで家を購入しましょう。